股價淨值比(P/B Ratio)是評估股票合理價時常用的指標,也稱為本淨比。淨值指的是公司所有淨資產,股價淨值比是淨值相對於股價的比率。使用股價淨值比可以用淨值角度簡單估出股票價格是高估還是低估,對新手而言是一個相對保守的估價工具。這篇文章將帶您瞭解股價淨值比的定義、計算方法、如何用股價淨值比評估合理價,以及使用股價淨值比評估股票的陷阱。

股市入門必讀文章

什麼是股價淨值比(PB Ratio)?

股價淨值比(P/B Ratio)代表是股價(市場價值)對比公司帳面價值的比率,也就是股價是淨值的幾倍。

通常股票的價格會高於公司的淨值(帳面價值),假設能找到股票價格低於公司淨值的股票,就好像是用低於30萬的價格買到價值30萬的鑽石一樣,撿到便宜。而這時候的股價淨值比會小於1。

股價淨值比(PB Ratio)計算公式

股價淨值比(PB Ratio) = 每股股價(Market Price) ÷ 每股淨值(Book Value Per Share)

股價淨值比(PB RATIO)>1 | 股價淨值比(PB RATIO)<1 |

|---|---|

|

|

股價淨值比(PB Ratio)和本益比哪裡不一樣?

股價淨值比(PB Ratio)和本益比(PE Ratio)是幫股票估價的兩個重要指標,不同的地方是股價淨值比關注的是資產的角度,也就是家底有多豐厚;而本益比關注的是營利的能力,也就是未來的成長潛力。

本淨比(PB Ratio) | 本益比(PE Ratio) |

|---|---|

股價 ÷ 每股淨值 | 股價 ÷ EPS |

股價是淨值幾倍 | 回本速度: 公司賺的錢幾年後會等於或大於股價 |

資產角度評估: 家底多厚 | 作戰能力評估: 未來成長(盈利)的潛力 |

如何用股價淨值比(PB Ratio)幫股票估價?

股價淨值比估價方法是價值投資之父班傑明.葛拉漢(Benjamin Graham)的致富方法。

最直覺的估價方式是找PB Ratio<1的股票 (帳面價值被低估),但你會發現如果真的用RB Ratio<1來篩選股票,能夠進場投資的少之又少。

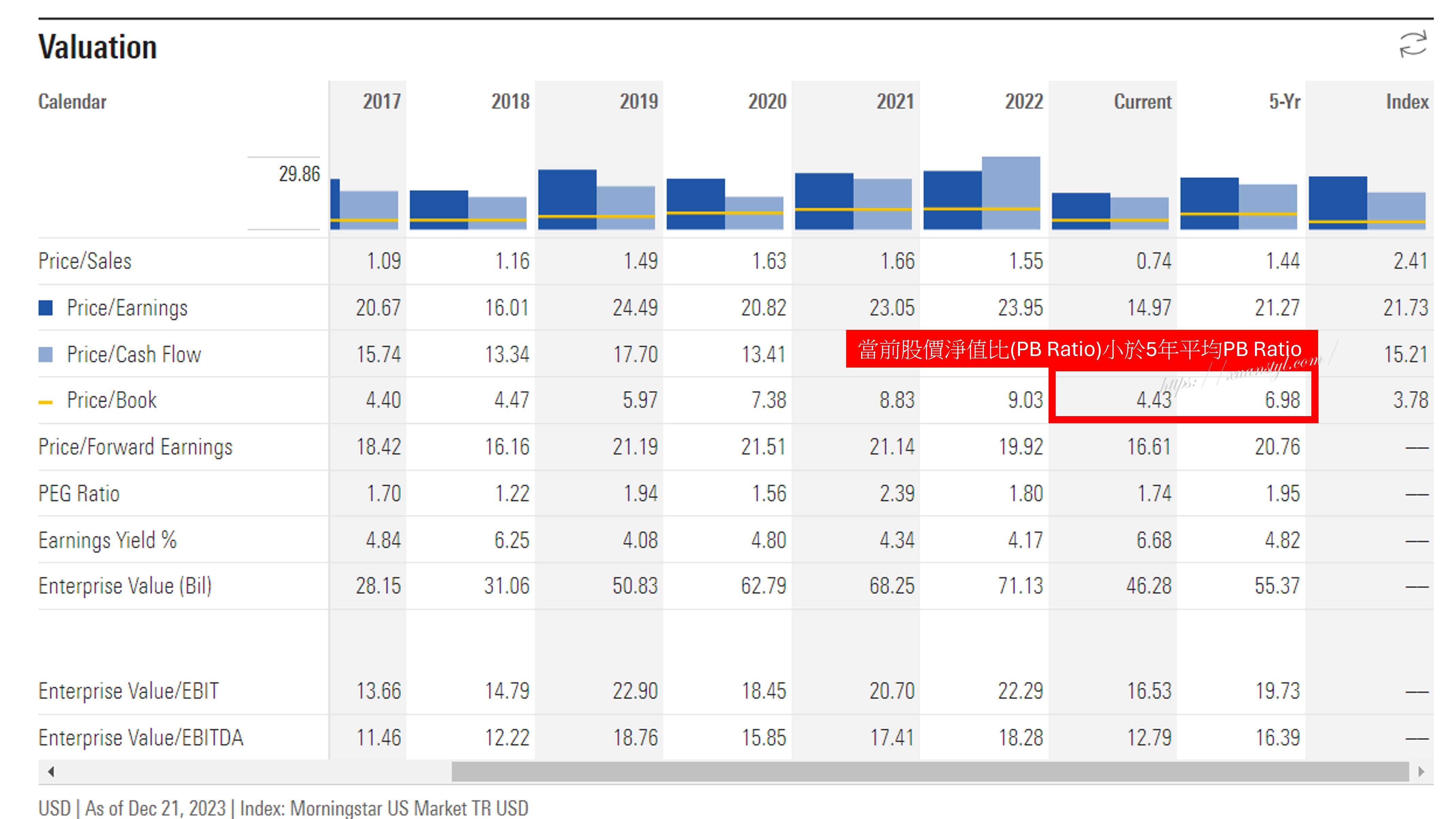

另外有一個比較積極(意思是風險比較高)的方法是用相對PB來估價:當前PB Ratio小於5年平均PB Ratio,會覺得現在是相對便宜的時候,有很大機率會往上走到平均的水準。但前提是帳面價值(Book Value Per Share)長期穩定才比較有機會考慮這種積極的作法。如果帳面價值一下高一下低,或是越來越低,未來會回到5年平均值這件事我會先打個問號。

當前PB Ratio小於5年平均PB Ratio

《基本面分析好難懂》

🔹專業術語太多?負債比率、本益比、EPS...這到底是3小,跟評估股票有什麼關係?

🔹資料去哪裡找?財務報告、經營狀況、產業趨勢每個人說的都是真的,到底哪個才是對的?英文也看不懂,怎麼投資美股?

🔹要用哪一個投資策略?好吧~終於看懂一點了,但我設定的買入價格、賣出價格到底是不是對的呢?投資組合該怎麼調整?

➡➡你需要的是一套有系統的方法,把財務報表從天書變成看的懂的故事書!

👉🏻我的完整學習心得

進入goodinfo網站後搜尋股票,在結果最上方PBR欄位就是PB Ratio

過去歷史PB Ratio

如果要看過去的歷史PB Ratio,則可以在「本淨比河流圖」找到。進入「本淨比河流圖」後往下拉,每一週的「目前PBR」欄位,就是每一週的股價淨值比數據。

查找完股票代碼之後,按左邊目錄的本淨比河流圖

在本淨比河流圖頁面往下拉會看到每一週的「目前PBR」,就是每一週的股價淨值比數據

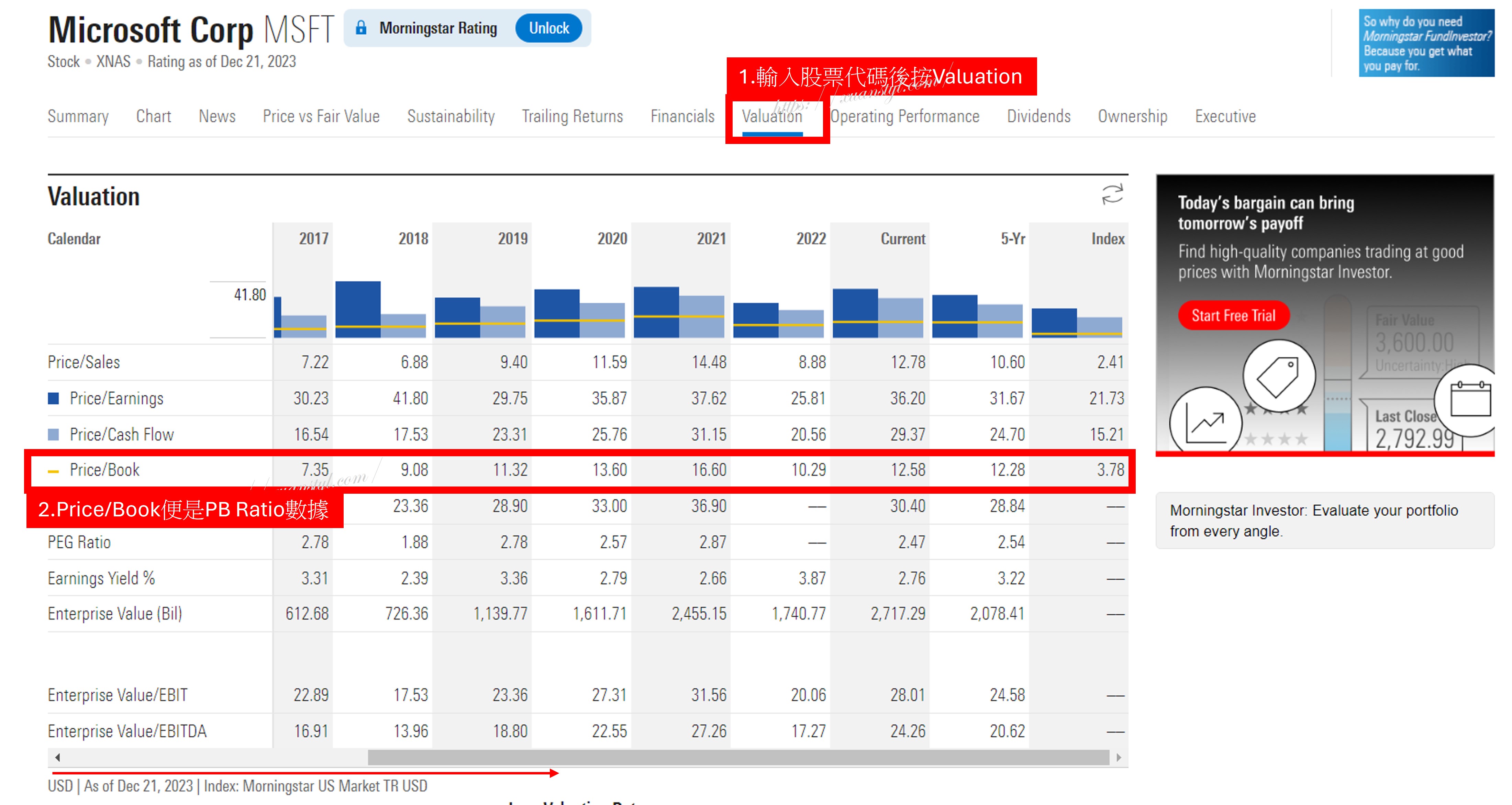

使用Morningstar看【美股】股價淨值比(PB Ratio)

進入Morningstar的網站後,先查找一支股票,再按Valuation的分頁,找到Price/Book的欄位就是股價淨值比(PB Ratio)的數據。

到股票的頁面後按Valuation分頁就可以看到PB Ratio的數據

如果覺得本站的文章寫得不錯,請務必點擊👉🏻美股券商「盈透證券」官網連結去進行開戶喔!您的行動可以給我很大的支持🙌🏻❤️

股價淨值比(PB Ratio)常見的陷阱

股價淨值比(PB Ratio)是一個常用的財務指標,可以看出股價是目前淨值的幾倍。但還是有一些不太適合使用的情況需要注意:

資產(Book value per Share)是過去數據

股價淨值比的分母是資產(Book Value per Share),資產是經過過去的數字統計出來,不一定能反應當前市場的價值,尤其是多年前購買的資產或引入的技術,可能已經過時了,但仍會依照折舊公式反應在財報上,導致股價淨值比(PB Ratio)失真。

不適用輕資產公司

除了有形的資產之外還有無形的資產,有形的資產能透過實體物品損壞來算折舊率,而無形的資產(例如專利權、商標權、版權、品牌價值、商譽GoodWill等),因為無法觸摸或看到,只能用人為的主觀判斷來估計無形資產的價值。輕資產公司的無形資產佔公司總資產的比重比較高,因次會大大影響到股價淨值比(PB Ratio)。

PB Ratio高未必代表被高估

在金融業中,股價淨值比(PB Ratio)高是常態,因為金融機構其中一項主要資產是向消費者、企業和其他機構提供貸款服務,這些貸款和應收的款項(包含利息)被記錄為資產。另外還會將資金投資於證券,例如政府債券、公司債、股票等,這些投資有賺取利息和資本成長的潛力,也被列為資產的一部分。

這些金融資產以賬面價值(Book Value per Share)認列,本身與市場價值(Market Value)之間有所差距,所以也不能判斷PB Ratio高代表被高估或能用一定公式去下修到合理的PB Ratio。

常見問題

股價淨值比(PB Ratio)適用所有產業的股票嗎?

股價淨值比(PB Ratio)估價方法「不適用」所有的產業,如同前面提到的輕資產產業:科技業、服務業,這些資產比例多來自於無形資產(專利、品牌、技術和人才)。而重資產的產業例如製造業,具備有形的資產:機械、廠房、設備,會相對適合。

另外有一種產業也不太適用,與其說是產業,不如說是公司:快速成長的公司。因為快速成長的公司股價會受到市場對這家公司的期待影響,而不是看當前的帳面價值來評估。

EPS是負的,股價淨值比(PB Ratio)還有參考價值嗎?

當EPS為負值,不代表股價淨值比(PB Ratio)沒有參考價值,因為EPS關注的是盈利能力,而股價淨值比(PB Ratio)代表的是資產。兩者代表的是不同意義。

EPS為負值,表示公司當前虧損、沒有賺錢,有可能是經營不善、產業前景衰退、大規模投資或是意外的一次性損失(例如打官司)。而股價淨值比(PB Ratio)代表的是家底雄厚的程度。我們可以試著這樣理解:一個有錢人家開的一間公司今年沒有賺錢,要不要投資這家公司? 我想最基本的是要評估這間公司未來(下一季、明年)會不會賺錢,會賺錢才考慮投資他。

《從零開始學會美股投資》

好幾年前,我從來沒有想過我會寫一個美股投資的部落格。

看到數字會睡著,打開財經節目也睡著,股市跟天庭一樣遙不可及...

現在參與美股投資近4年時間,已經有能力看的懂股市的數據,更可以把新手需要的內容整理成文章。

如果你也想要知道如何靠自己的力量學會分析個股以及ETF,那一定不要錯過這場免費的美股投資講座!

👉🏻我的完整學習心得

重點整理&結論

如果覺得本站的文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

免責聲明

本網站所載的資料僅為個人研究心得,並不構成投資的意見或建議,亦非招攬投資任何標的。觀看本站文章而欲從事投資行為,應自行考量本身財務狀況、投資目標、經驗、風險承受能力及理解相關股票、基金、ETF及產品的性質與風險,並應自行對所有行為負責。

暄

台科大數位所畢業。文科出生,沒有工程及財經背景,往上一跳當了好多年軟體公司的專案管理師(PM)。現在本業是科技業打雜小妹,業餘時寫寫美股投資相關的文章。

<因為賺錢不容易,更要用對投資方法把錢留下來。>

本站熱門文章🔥

巴菲特認為一間企業能贏過所有同業中的競爭對手,最重要的是需要具備寬的經濟護城河。

財報教學精選文章

👉🏻什麼是ROIC(投資資本回報率)?ROE(股東權益報酬)?

👉🏻什麼是流動比率(Current Ratio)、速動比率(Quick Ratio)?

👉🏻什麼是「現金循環週期(Cash Conversion Cycle) 」?

這裡是從零到一開始投資理財的平台,自由且堅定。

《平凡暄誓》接受自己的平凡,然後全力以赴的出眾。

最後更新日期:2024 年 03 月 17 日