身為投資者,要即時調整投資組合,保持適當的股票和債券平衡,往往是不太容易的。但有些投資工具可以幫助我們更輕鬆做好投資組合配置,其中一種就是購買股票和債券平衡的交易所交易基金 (ETF)。在這篇部落格文章中,我們將深入探討其中一支 ETF - AOA,並且與其他2個類似的ETF AOR 和 AOM 進行比較。藉由這篇文章,我們將可以更清楚地了解這些 ETF 的特點及缺點,幫助您在投資的路上做出更適宜的選擇。

股市入門必讀文章

什麼是「股債平衡」(Equity-Bond Balance)?

股債平衡的定義

股債平衡(Equity-Bond Balance)是一種投資策略,在投資組合中把資金分配到股票和債券兩種不同的資產類別,達到平衡風險和報酬的目的。

股票和債券是不同的資產,它們的特性是可以互補的:

- 股票:股票(或股權證券)是公司的擁有權配額。股票投資有比較高的風險,報酬率也相對比較有潛力。這是因為股票的價值和公司的營運績效、整體市場大環境密切相關。在經濟擴張期間,股票投資的報酬率通常會比較高;相反地,在經濟衰退期間,股票投資的報酬也會一下子消失非常快。

- 債券:債券是一種固定收益投資,通常被歸類為風險比較低的投資選項。當你購買債券時,實際上是你把錢借給發行債券的機構(例如政府或公司,也就是所謂的公司債和市政債),並按照事先約定的利率和期限收取利息和本金。債券在經濟衰退期間的表現會比股票好,相反地在經濟擴張期間投資債券會被當作是笨蛋 (有錢幹嘛不賺呢...)。

圖:「股債平衡」(Equity-Bond Balance)

對投資人來說,不管在經濟擴張期和經濟衰退期都想賺,也就是最理想的狀況是,同時兼顧股票的報酬和債券的低風險,所以出現了股債平衡(Equity-Bond Balance)的投資策略:追求適當的資本回報,以及保本的可能性。比較嚴謹的定義是股票50%債券50%,或是股票60%債券40%,出於流動性目的,股債平衡的投資組合也可能會保留少量的現金。

採用股債平衡(Equity-Bond Balance)策略的投資人,大多會固定間隔一段時間去調整投資組合,不管是每季一次、半年一次或是每年一次,甚至是因為市場大環境的變化而去調動投資的資產分配。

什麼是股債平衡ETF?

股債平衡ETF指的是ETF的內容物因為風險和報酬之間平衡的目的,配置股票和債券。這種ETF適合希望投資不同資產市場,追求報酬和風險平衡的投資者。

此外,股債平衡ETF會自動依據規則(定時或市場變化)再平衡投資組合內的股票及債券,對投資人來說不用自己花時間力氣研究,管理費也不會太過昂貴,成為一個對懶人來說低成本的投資選擇。

AOA是什麼?(iShares Core Aggressive Allocation ETF)

- 美股代碼:AOA

- ETF全名:iShares Core Aggressive Allocation ETF

- ETF發行商:iShares

- ETF發行日:2008/11/04

- 平均交易量:128,358

- 內含管理費:0.15%

- 股息殖利率:2.01%

- 追蹤指數:S&P Target Risk Aggressive Index

- 官方網站:http://us.ishares.com/

AOA是一檔積極型的ETF,投資組合的配置以股票為主,較少比例放在債券(固定收益)。他追蹤的S&P Target Risk Aggressive Index是為了積極以及比較能風險承受的投資人所編製的指數,股票佔比大約在70%到90%之間,其餘配置債券或是其他非股票的資產類別。這樣的投資組合在經濟擴張期間比較有機會獲得高報酬,但相對下跌時也會跌得比一般股債平衡型組合要來的多。AOA將iShares的ETF組合成一支ETF,模擬了這一檔指數的表現,適合較積極的投資者持有。

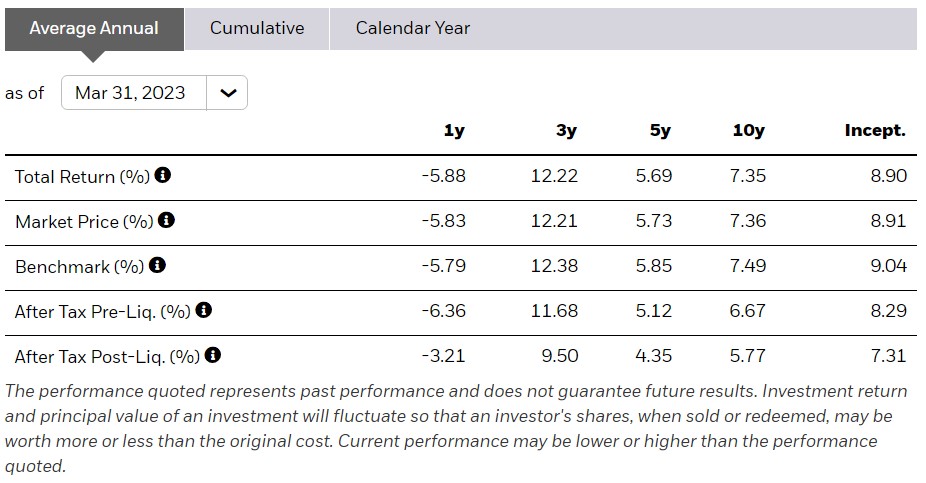

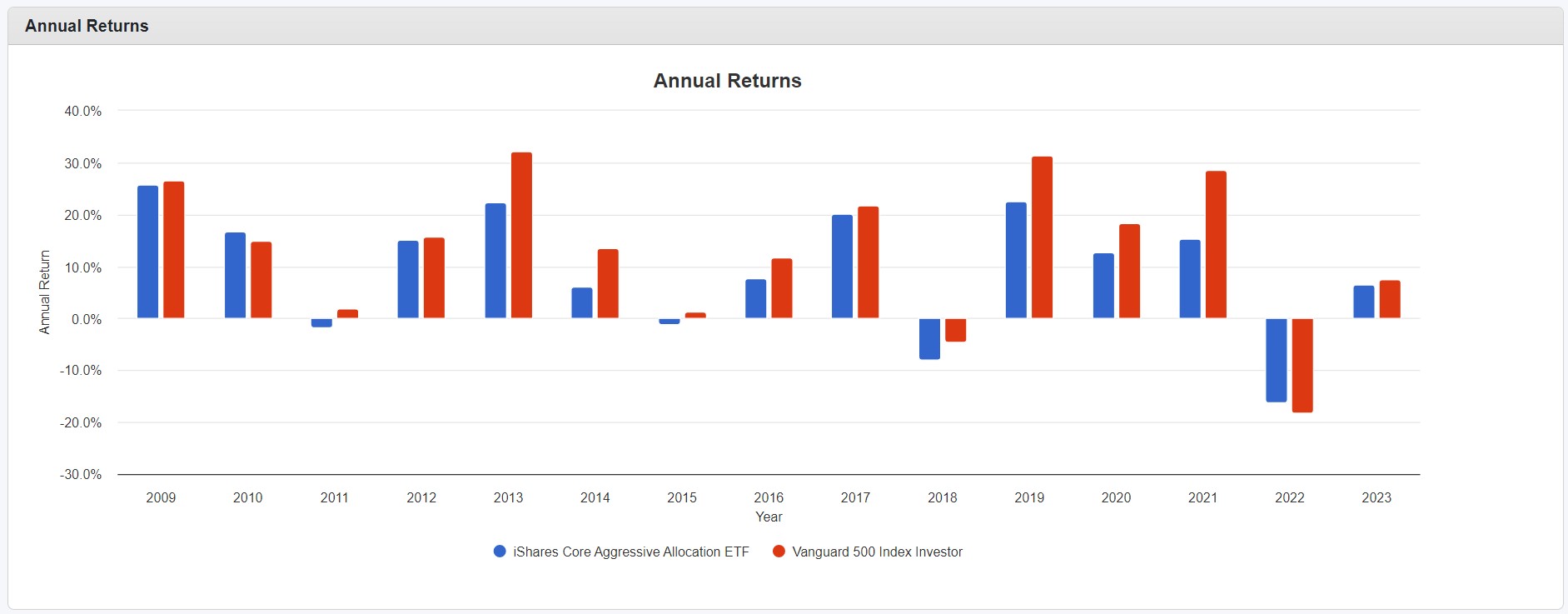

AOA投資績效

依據官方網站提供的資料,AOA自2008年發行以來年化報酬率8.9%。回測網站顯示的數據中,AOA的波動比S&P500小一點,且AOA的長期年化報酬率比大盤低,約少4%左右。

AOA自2008發行以來的年化報酬(資料來源:iShares)

AOA自2008發行以來的年化報酬(資料來源:portfoliovisualizer.com)

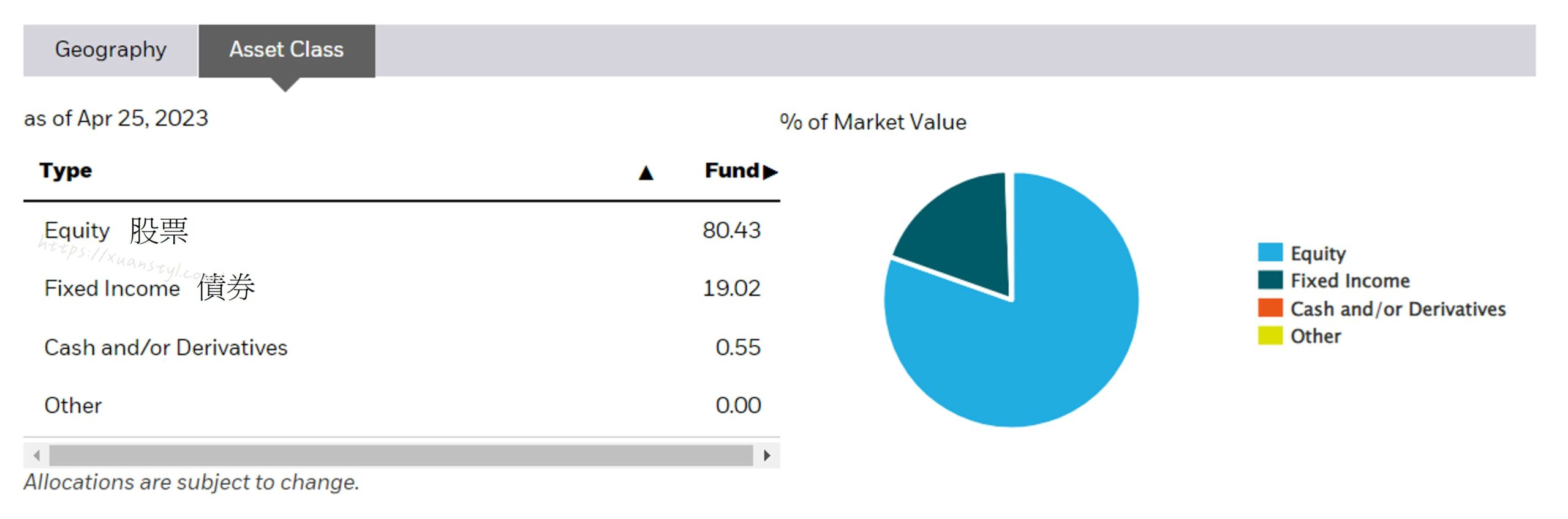

AOA股債比例

根據2023年4月25日抓到的最新資料,AOA ETF的股債比大約是股票80%、債券20%。投資組合是相對積極的。

AOA ETF成分股的股債比例(資料來源:iShares)

如果覺得本站的文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

AOA成分股

資料來源:2023/04/25官方網站Factsheet整理。

AOA的成分股都是iShares的ETF,資產類別為股票的ETF內容物著重在大型與中型市值的公司。

👉🏻往右 | 股票代碼 | 股票名稱 | 資產類型 | 持股比例 | 內含管理費 |

|---|---|---|---|---|---|

1 | IVV | ISHARES CORE S&P 500 ETF | 股票 | 41.83% | 0.03% |

2 | IDEV | ISHARES CORE MSCI INT DEVEL ETF | 股票 | 26.30% | 0.04% |

3 | IUSB | ISHARES CORE TOTAL USD BOND MARKET | 債券 | 16.34% | 0.06% |

4 | IEMG | ISHARES CORE MSCI EMERGING MARKETS | 股票 | 9.02% | 0.09% |

5 | IAGG | ISHARES Core INTL AGGTRGATE BOND ETF | 債券 | 2.75% | 0.07% |

6 | IJH | ISHARES CORE S&P MID-CAP ETF | 股票 | 2.58% | 0.05% |

7 | IJR | ISHARES CORE S&P SMALL-CAP ETF | 股票 | 1.04% | 0.06% |

AOA配息狀況

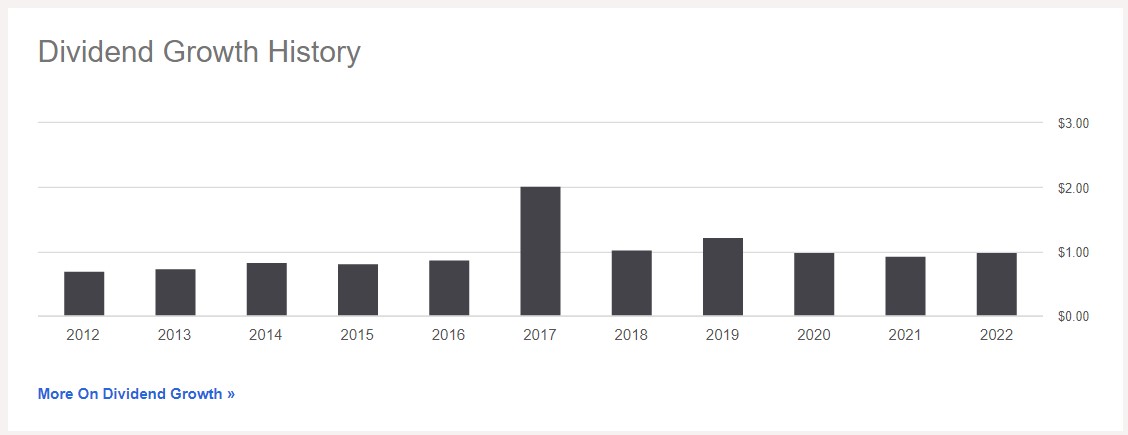

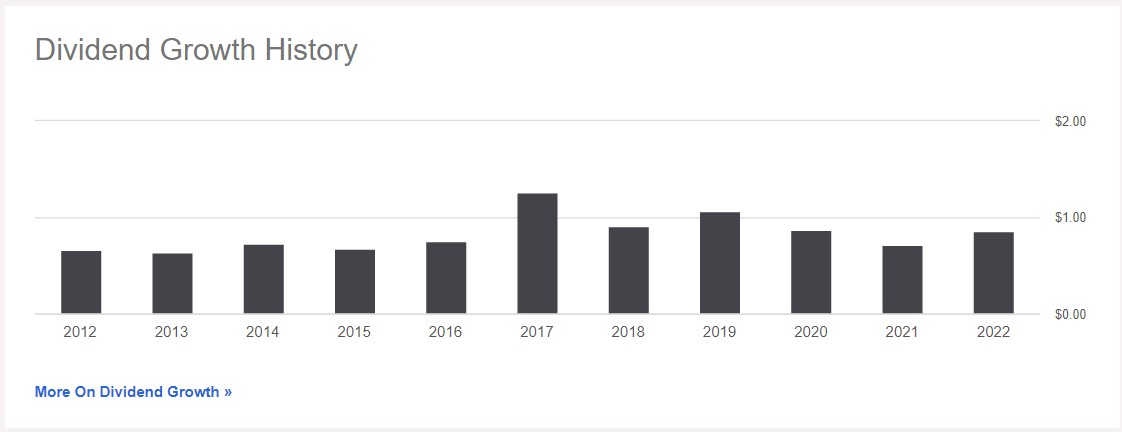

AOA的配息是一年4次,每年4、7、10、12月發配息,殖利率1.5%~2.4%之間。從配息的歷史來看,每年發放是很穩定的,不會一年發一年不發。但股息成長就沒有顯著的趨勢。

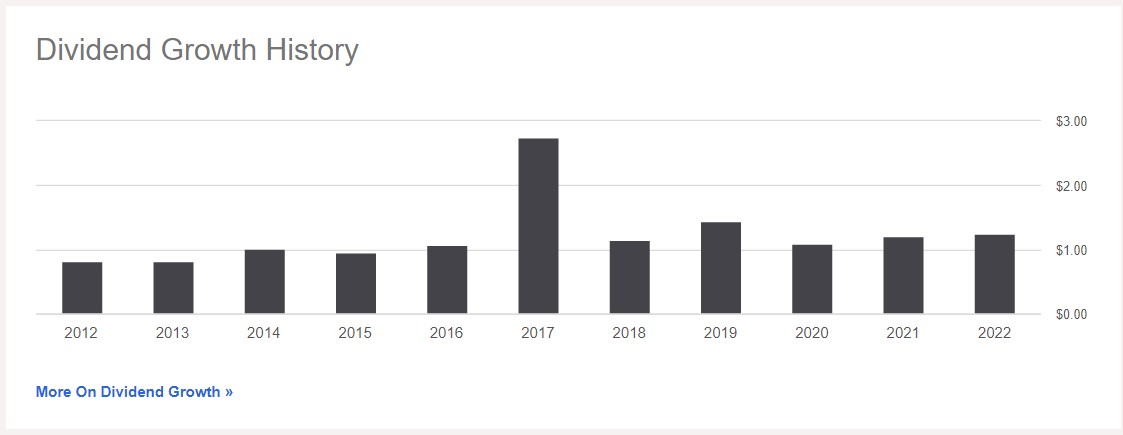

AOA股息發放歷史(資料來源:SeekingAlpha)

《從零開始學會美股投資》

好幾年前,我從來沒有想過我會寫一個美股投資的部落格。

看到數字會睡著,打開財經節目也睡著,股市跟天庭一樣遙不可及...

那是因為我用了不適合我的方式學習。

現在參與美股投資近4年時間,已經有能力看的懂股市的數據,更可以把新手需要的內容整理成文章。相信你也可以,在這堂講座中找到適合自己的投資方式。

👉🏻我的完整學習心得

AOR是什麼?(iShares Core Growth Allocation ETF)

- 美股代碼:AOR

- ETF全名:iShares Core Growth Allocation ETF

- ETF發行商:iShares

- ETF發行日:2008/11/04

- 平均交易量:460,850

- 內含管理費:0.15%

- 股息殖利率:2.11%

- 追蹤指數:S&P Target Risk Growth Index

- 官方網站:http://us.ishares.com/

AOR ETF主要針對追求資金成長的投資人,將多個其他ETF納入到AOR裡面,成為一個投資組合。由於AOR以成長為導向,在資產配置上偏向股票,吸引風險承受能力較高、投資期限較長的人投入資金。雖然AOR用簡單的方式創立了一個投資組合,但也存在一些潛在問題,例如每個投資者人風險承受能力和投資獲利目標不同,所以可能需要對AOR的投資組合進行一些微調,以符合自己的需求。此外AOR的投資組合中包含了ETF,無形中形成了分層收費結構,增加了投資成本。如果投資人模仿AOR組合內容物自行購買ETF,從長期角度來看將大大減少一定的成本。

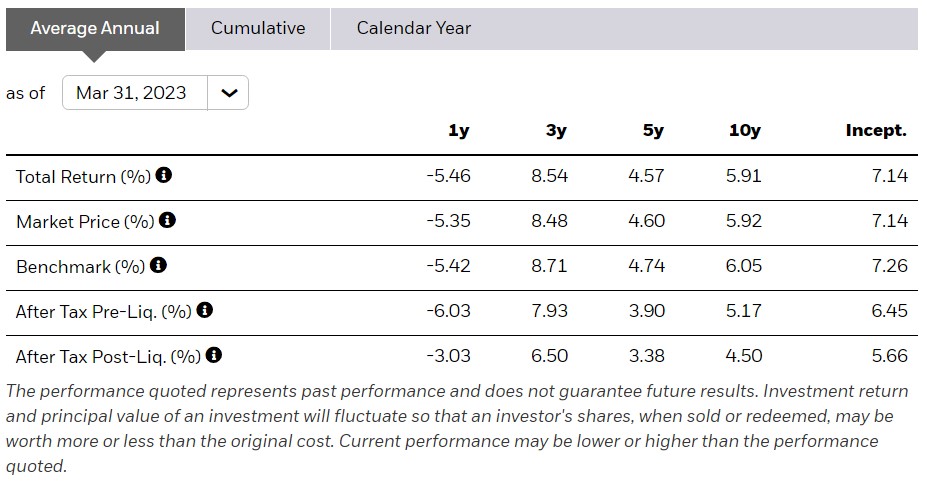

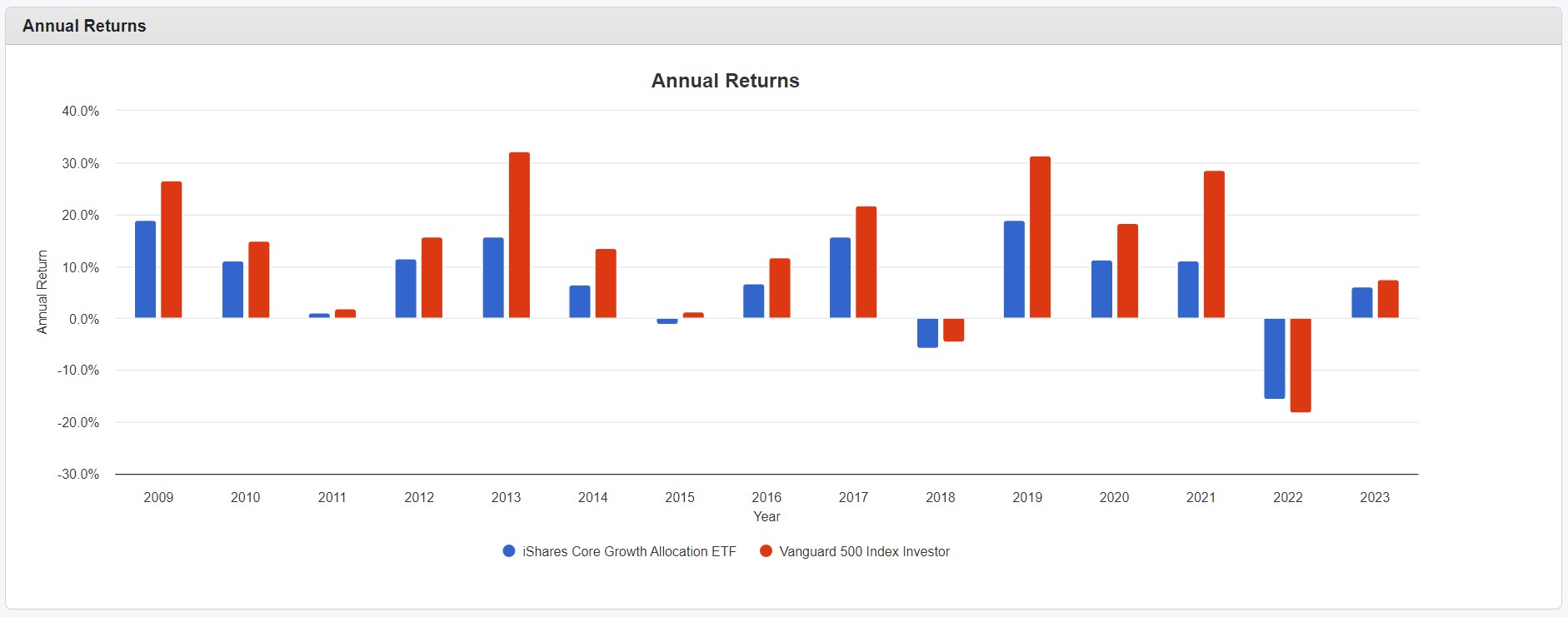

AOR投資績效

依據官方網站提供的資料,AOR自2008年發行以來年化報酬率7.14%,比AOA年化報酬率少1%。回測網站顯示的數據中,AOR的波動也有比S&P500小一點,長期年化報酬率同樣比大盤低,約少5%左右。

AOR自2008發行以來的年化報酬(資料來源:iShares)

AOR自2008發行以來的年化報酬(資料來源:portfoliovisualizer.com)

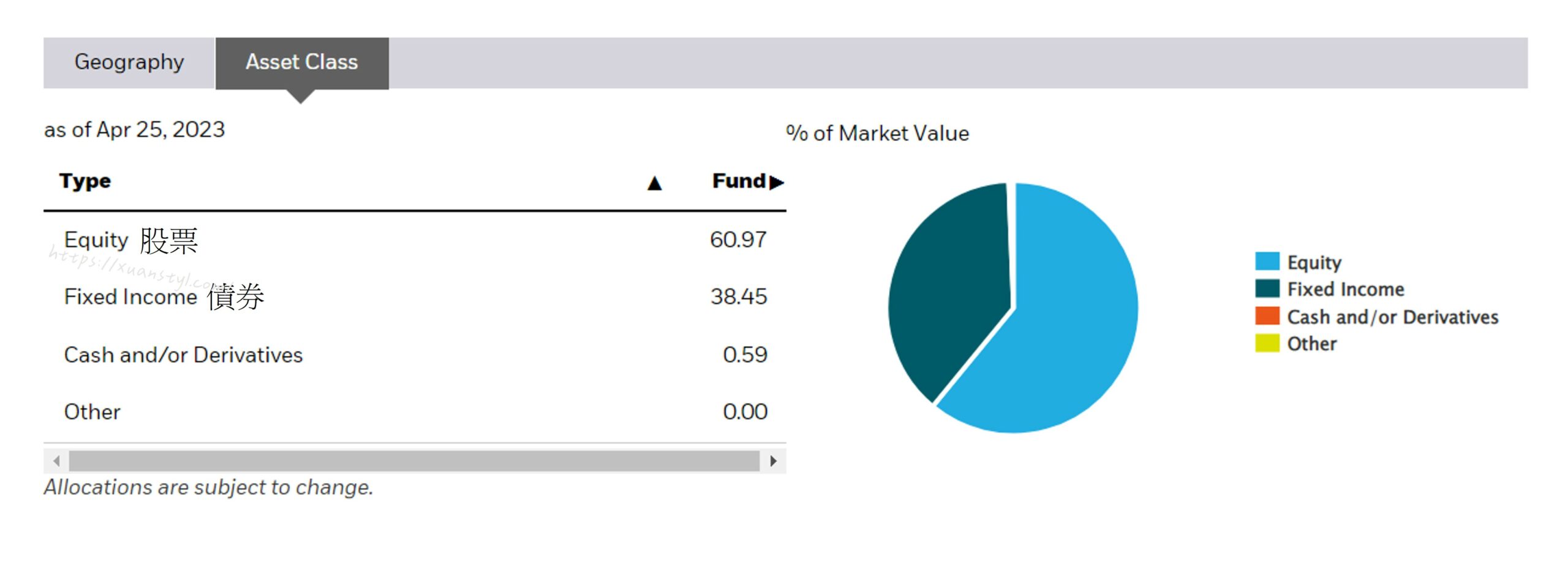

AOR股債比例

根據2023年4月25日抓到的最新資料,AOR ETF的股債比大約是股票60%、債券40%。投資組合是相對AOA較為保守。

AOR ETF成分股的股債比例(資料來源:iShares)

如果覺得本站的文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

AOR成分股

資料來源:2023/04/25官方網站Factsheet整理。

AOR的成分股也都是iShares的ETF,甚至內容物持有的ETF和AOA一模一樣,差別只在於內容物的持股比例不同而已。成分股中的債券比AOA多配置了20%。

👉🏻往右 | 股票代碼 | 股票名稱 | 資產類型 | 持股比例 | 內含管理費 |

|---|---|---|---|---|---|

1 | IUSB | ISHARES CORE TOTAL USD BOND MARKET | 債券 | 33.03% | 0.06% |

2 | IVV | ISHARES CORE S&P 500 ETF | 股票 | 31.71% | 0.03% |

3 | IDEV | ISHARES CORE MSCI INT DEVEL ETF | 股票 | 19.94% | 0.04% |

4 | IEMG | ISHARES CORE MSCI EMERGING MARKETS | 股票 | 6.84% | 0.09% |

5 | IAGG | ISHARES Core INTL AGGTRGATE BOND ETF | 債券 | 5.56% | 0.07% |

6 | IJH | ISHARES CORE S&P MID-CAP ETF | 股票 | 1.96% | 0.05% |

7 | IJR | ISHARES CORE S&P SMALL-CAP ETF | 股票 | 0.79% | 0.06% |

AOR配息狀況

AOR的配息是一年4次,每年4、7、10、12月發配息,殖利率1.7%~2.1%之間。從配息的歷史來看,每年發放是很穩定的,與AOA一樣,不會一年發一年不發。但股息成長就沒有顯著的趨勢。

AOR股息發放歷史(資料來源:SeekingAlpha)

AOM是什麼?(iShares Core Moderate Allocation ETF)

- 美股代碼:AOM

- ETF全名:iShares Core Moderate Allocation ETF

- ETF發行商:iShares

- ETF發行日:2008/11/04

- 平均交易量:219,366

- 內含管理費:0.15%

- 股息殖利率:2.32%

- 追蹤指數:S&P Target Risk Moderate

- 官方網站:http://us.ishares.com/

AOM ETF的投資策略介於積極型(AOA)與保守型(AOK)之間,適合追求中等風險策略的投資者。以資產配置為例,假設你希望在股票與債券之間達到50%與50%的平衡,AOA比較偏向股票投資,佔比達到80%,而AOK則以債券固定收益為主,佔比高達70%。AOM的資產配置介於兩者之間,呈現更平衡的投資組合。

AOM投資績效

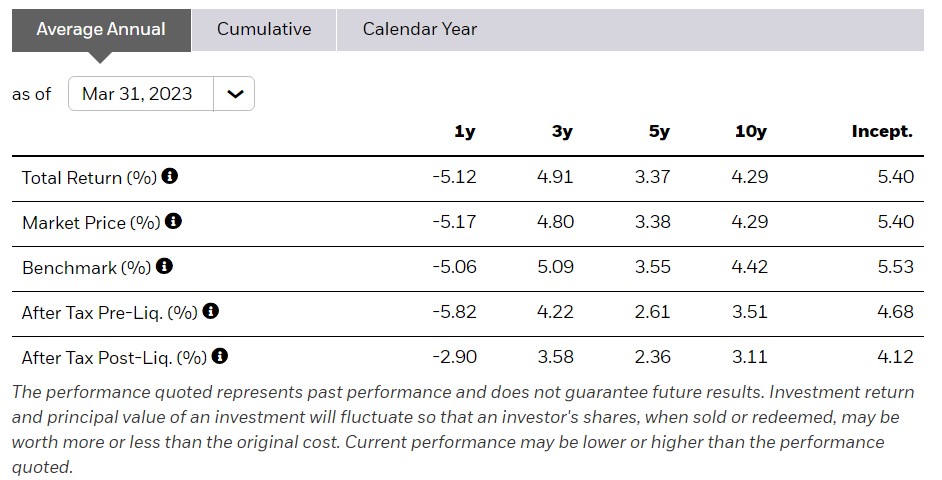

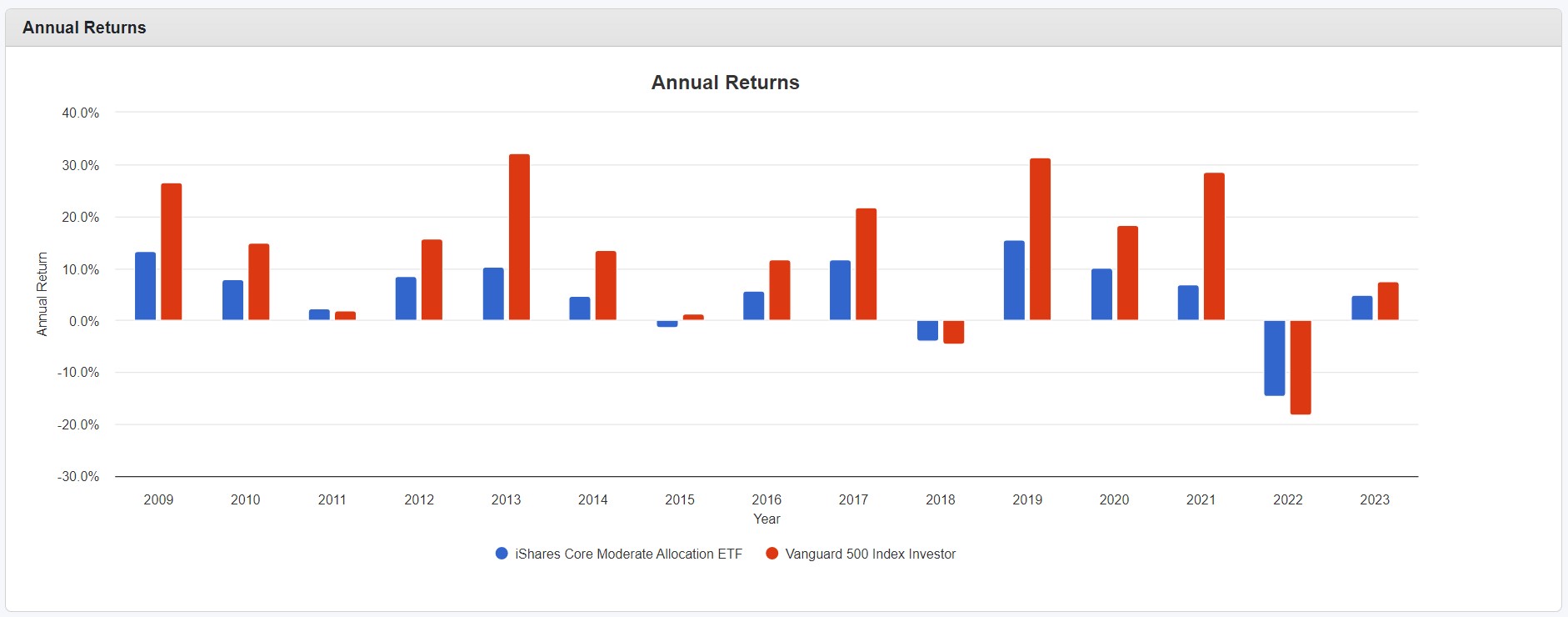

依據官方網站提供的資料,AOM自2008年發行以來年化報酬率5.4%,是本篇文章介紹3支ETF中年化報酬率最少的。回測網站顯示的數據中,AOM的波動比S&P500小很多,長期年化報酬率同樣比大盤低,約少7%左右。波動小,但保有一定的報酬率。

AOM自2008發行以來的年化報酬(資料來源:iShares)

AOM自2008發行以來的年化報酬(資料來源:portfoliovisualizer.com)

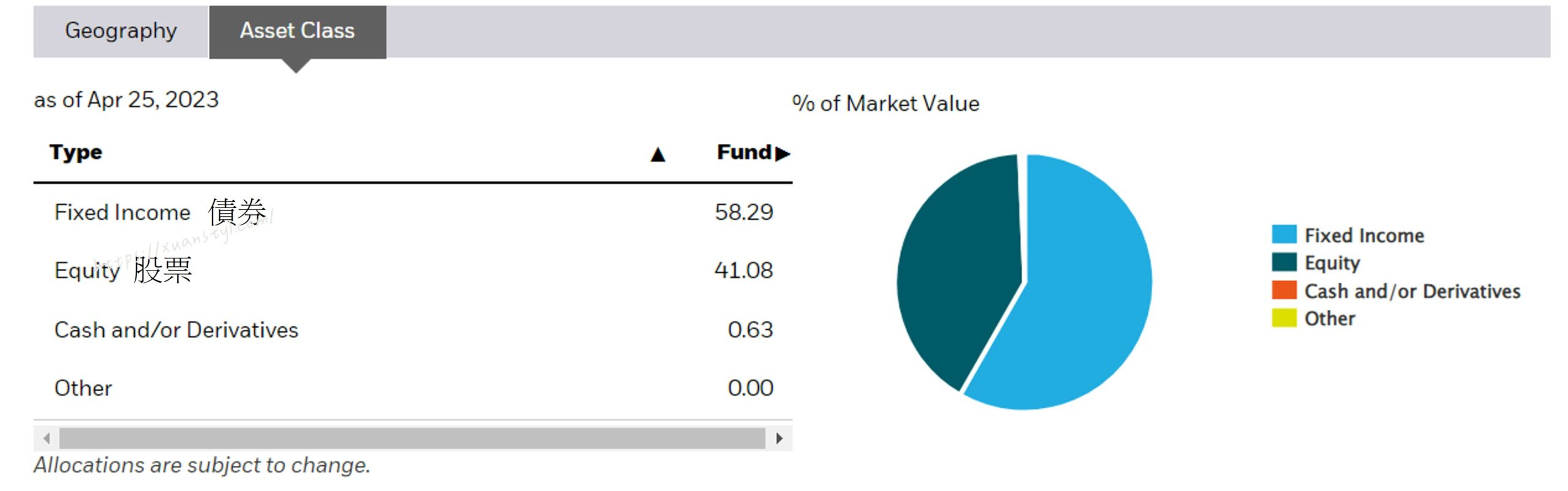

AOM股債比例

根據2023年4月25日抓到的最新資料,AOA ETF的股債比大約是股票40%、債券60%。投資組合是AOA、AOR、AOM這三支中最保守的,股票比例甚至沒有超過50%。

AOM ETF成分股的股債比例(資料來源:iShares)

如果覺得本站的文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

AOM成分股

資料來源:2023/04/25官方網站Factsheet整理。

AOM的成分股和AOA、AOR相同,都是iShares的ETF,持有的ETF也一模一樣。內容物的持股比例債券配置的比例更高,光是IUSB就高達了50%,另外10%的債券配置的是IAGG。整體的組合更為保守。

👉🏻往右 | 股票代碼 | 股票名稱 | 資產類型 | 持股比例 | 內含管理費 |

|---|---|---|---|---|---|

1 | IUSB | ISHARES CORE TOTAL USD BOND MARKET | 債券 | 50.08% | 0.06% |

2 | IVV | ISHARES CORE S&P 500 ETF | 股票 | 21.37% | 0.03% |

3 | IDEV | ISHARES CORE MSCI INT DEVEL ETF | 股票 | 13.43% | 0.04% |

4 | IAGG | ISHARES Core INTL AGGTRGATE BOND ETF | 債券 | 8.44% | 0.07% |

5 | IEMG | ISHARES CORE MSCI EMERGING MARKETS | 股票 | 4.61% | 0.09% |

6 | IJH | ISHARES CORE S&P MID-CAP ETF | 股票 | 1.32% | 0.05% |

7 | IJR | ISHARES CORE S&P SMALL-CAP ETF | 股票 | 0.53% | 0.06% |

AOM配息狀況

AOM的配息是一年4次,每年4、7、10、12月發配息,殖利率2%~2.5%之間。從配息的歷史來看,每年發放是很穩定的,與AOA、AOR一樣,不會一年發一年不發。股息成長也沒有顯著的趨勢。

AOM股息發放歷史(資料來源:SeekingAlpha)

讓錢幫你好好工作!

錢存在銀行抵不過通膨的,現在的你花50元可以買一碗滷肉飯,過了5年放在銀行這50元可是連一碗滷肉飯都買不起。

「投資」是讓只有數字意義的錢活起來,讓錢去幫你工作。投資很難?對每個人來說感受不一樣,但花時間學是肯定要的!

一堂給零基礎的完整投資實戰營,花2天時間學會能用一輩子的投資技能。

AOA、AOR、AOM比較

*表格內幣別單位為美金。

*股價為為文章發布最後一日收盤價。

👉🏻往右 | AOA | AOR | AOM |

|---|---|---|---|

股價 | 63.27 | 49.66 | 39.71 |

成立日期 | 2008/11/04 | 2008/11/04 | 2008/11/04 |

資金規模 | 1,529,110 Mil. | 1,841,120 Mil. | 1,347,620 Mil. |

內含管理費 | 0.15% | 0.15% | 0.15% |

平均交易量 | 128,358 | 460,850 | 219,366 |

追蹤指數 | S&P Target Risk Aggressive Index | S&P Target Risk Growth Index | S&P Target Risk Moderate |

成分股數量 | 7 | 7 | 7 |

股債比 | 80%股票20%債券 | 60%股票40%債券 | 40%股票60%債券 |

風險承受度 | 積極 | 中等 | 保守 |

殖利率 | 2.01% | 2.11% | 2.32% |

近10年年化報酬 | 7.36% | 5.91% | 4.29% |

AOA、AOR、AOM該選擇哪一個?

這3個ETF的投資目標都是在保本前提下提高報酬,投資的基礎資產也非常相似,甚至內容物都是一樣的ETF,只差在於他們所投資的ETF配置了不同的比例。在選擇這些ETF的時候應該評估你的風險承受程度,如果股票一天跌幅超過50%你的心情會很糟糕,那你就比較適合AOR、AOM這種相對保守的股債平衡組合,並且不要對於賺比較少錢感到遺憾。畢竟不投資等於沒有報酬,投資這類的股債平衡ETF還能讓你賺點小錢(Better than nothing),心情又很平順的過日子。

當然,如果你是一天跌幅超過50%心情都可以很穩定,加上你手中能投入股市的資金較多,你可以直接投資大盤ETF,例如VT、VTI、VOO這類不會被雙重收費的原型ETF。這類原型ETF可以讓你的報酬最大化,又兼具分散風險的效果。

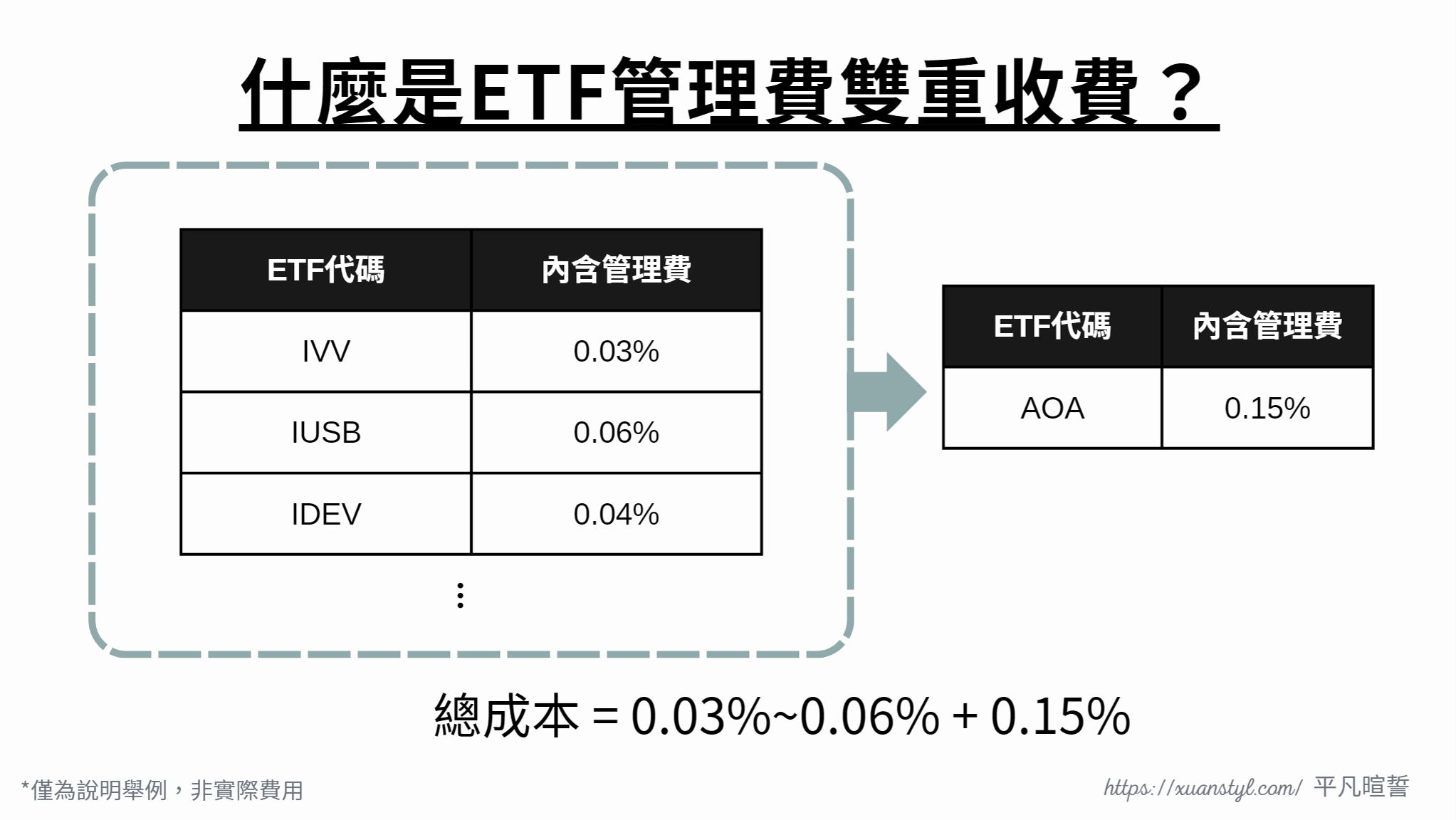

什麼是ETF管理費雙重收費?

AOA、AOR、AOM是組合式的ETF,也就是把好幾檔ETF包在一起發行的ETF。內容物的ETF本身就有內含管理費 (這也是為什麼介紹成分股的時候我有特別把內含管理費列出來),組合後的ETF本身也有管理費。所以,當一間公司股價上漲,反應到最後持有組合ETF的你的手上時,首先會被內容物的ETF扣掉管理費,再被持有的ETF扣一次管理費。無形中增加了成本。

【補充說明】ETF的管理費是一整年的,除以365天,天天從股價中扣除。雖然百分之零點幾又分攤365天扣,乍看起來只是零頭,但長期累積仍是一筆可觀的費用。

ETF管理費雙重收費(示意圖)

如果覺得本站的文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

巴菲特認為一間企業能贏過所有同業中的競爭對手,最重要的是需要具備寬的經濟護城河。

重點整理&結論

- AOA、AOR、AOM是股債平衡型的組合型ETF。

- 積極程度:AOA>AOR>AOM

- 三檔ETF內持有的成分股相同,差別在於成分股的股債配置。

- 要注意最大的缺點是組合型ETF相較於原型股票或債券,會被收兩次的管理費用。(成本略高)

- 3檔ETF的投資被酬率都低於大盤,但選擇的時候應該要看你的風險承受能力,如果股票跌超過50%會影響你的心情以及生活,投資這類股債平衡ETF可能是你的好選擇:有賺又好睡覺。

- 如果你的能夠投入股市的資金較多,不妨模仿這些ETF內容物的配置,直接買成分股的ETF,更能省下0.15%的費用。

免責聲明

本網站所載的資料僅為個人研究心得,並不構成投資的意見或建議,亦非招攬投資任何標的。觀看本站文章而欲從事投資行為,應自行考量本身財務狀況、投資目標、經驗、風險承受能力及理解相關股票、基金、ETF及產品的性質與風險,並應自行對所有行為負責。

暄

台科大數位所畢業。文科出生,沒有工程及財經背景,往上一跳當了好多年軟體公司的專案管理師(PM)。現在本業是科技業打雜小妹,業餘時寫寫美股投資相關的文章。

<因為賺錢不容易,更要用對投資方法把錢留下來。>

財報教學看這裡

👉🏻為什麼股票投資一定要看EPS? EPS越高越好嗎?瞭解5個EPS評估準則,提高選股勝率

👉🏻現金循環週期(Cash Conversion Cycle) 為什麼要重視這個數據?

👉🏻識破地雷股的關鍵:流動比率(Current Ratio)、速動比率(Quick Ratio)

美股個案分析

👉🏻【高股息股票】美國前三大菸草公司。邪惡企業的股票值得持有嗎?

這裡是從零到一開始投資理財的平台,自由且堅定。

《平凡暄誓》接受自己的平凡,然後全力以赴的出眾。

最後更新日期:2023 年 12 月 22 日