你聽過TQQQ嗎?如果你有關注股市,一定會對這個名詞非常耳熟。TQQQ是一個3倍做多那斯達克指數ETF,由ProShares公司推出的一種槓桿型ETF,標榜如果QQQ ETF上漲1%,TQQQ就會上漲3%。提供投資人更積極的投資方式。那TQQQ到底是什麼呢?3倍做多等於賺3倍嗎?有哪些優點和風險?適不適合長期持有?這篇文章將為你一一解答。

*本文於2024年01月27日更新最新數據。

本站有3篇專文介紹科技類相關ETF,我強烈建議你在讀這篇文章的同時一起參考其他3篇文章。

TQQQ是什麼?(ProShares UltraPro QQQ)

- 美股代碼:TQQQ

- ETF全名:ProShares UltraPro QQQ

- ETF發行商:ProShares

- ETF發行日:2010/2/9

- 平均交易量:118,708,944

- 內含管理費:0.86%

- P/E:N/A

- 股息殖利率:1.13% (配息歷史不佳)

- 追蹤指數:NASDAQ-100 Index (300%)

- 官方網站:http://proshares.com/

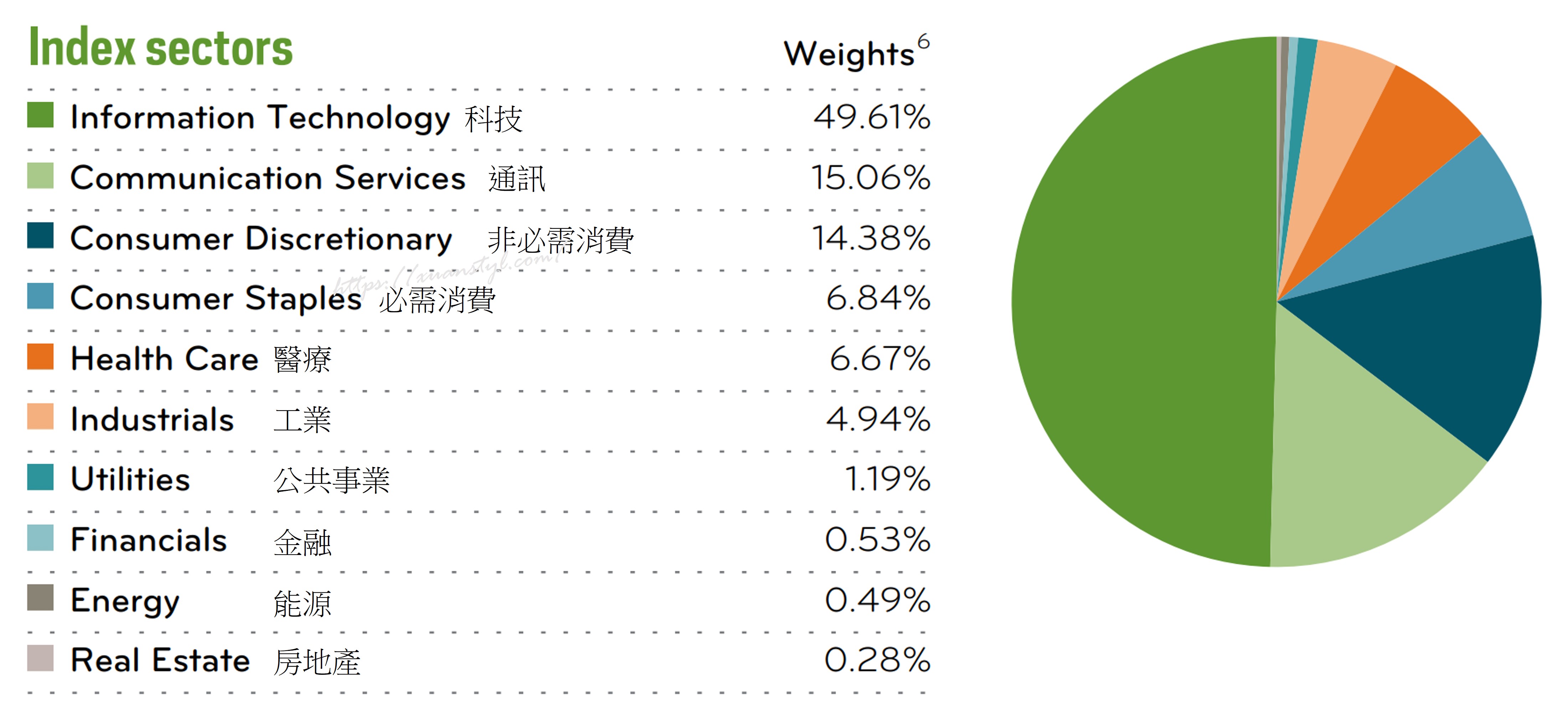

TQQQ全名是ProShares UltraPro QQQ ETF,由ProShares在2010年2月日發行,是一檔追蹤那斯達克100指數且提供三倍槓桿效果的的交易型開放式ETF。而QQQ是專門追蹤那斯達克100指數的ETF。TQQQ ETF的目標是在一天內產生那斯達克100指數的三倍(300%),而且槓桿會每日重設,以當天的漲跌幅再目標達成一天那斯達克100指數漲跌幅的三倍。也就是說,如果QQQ上漲1%,那麼TQQQ就會上漲3%;反之QQQ下跌1%,TQQ就會下跌3%。

TQQQ 3倍槓桿示意圖(圖片來源:Proshares官方網站)

這種槓桿型的ETF威力強大,能讓投資人短期內的報酬率翻倍,相反地下跌的損失也會加倍。因此風險承受能力低,或使用長期持有並定期投入策略的人,應該謹慎考慮是不是要投資這檔ETF。

免責聲明

本網站所載的資料僅為個人研究心得,並不構成投資的意見或建議,亦非招攬投資任何標的。觀看本站文章而欲從事投資行為,應自行考量本身財務狀況、投資目標、經驗、風險承受能力及理解相關股票、基金、ETF及產品的性質與風險,並應自行對所有行為負責。

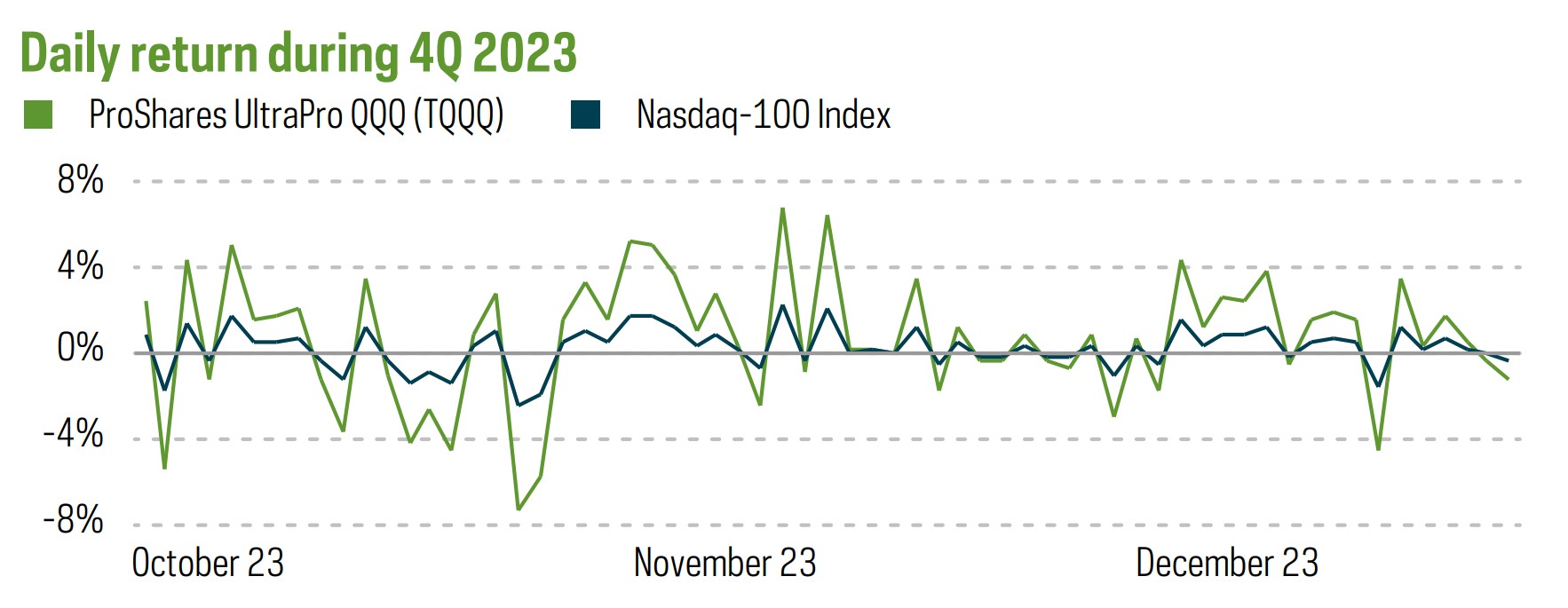

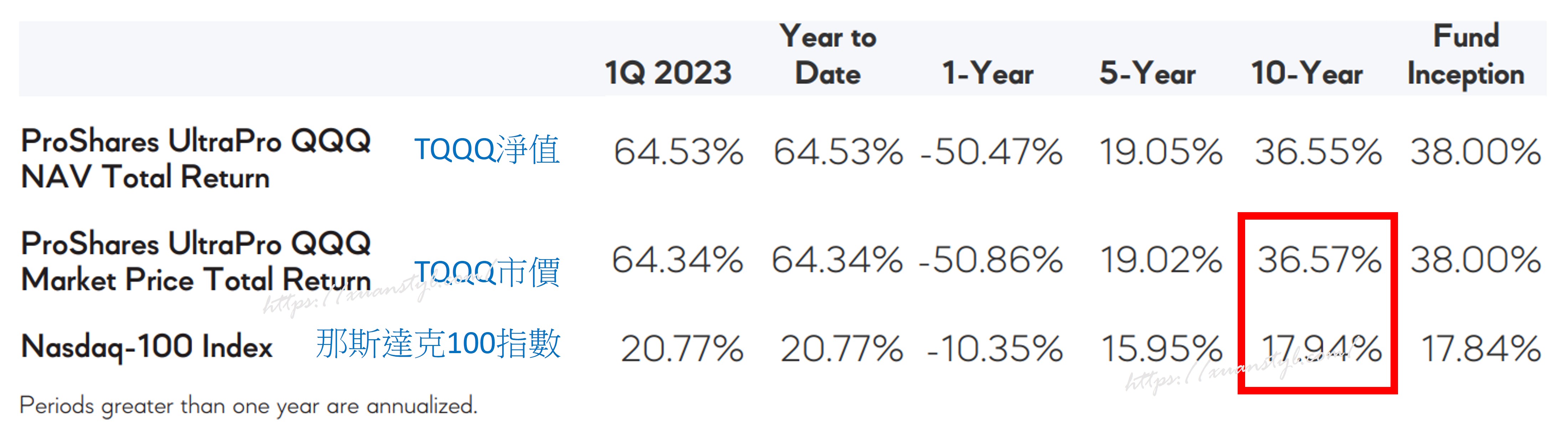

TQQQ年化報酬率

根據官方網站Proshares提供的資料,截至2023年12月31日的資料,TQQQ自2010年發行以來年化報酬率41.55%,拉近一點看近10年的投資績效,TQQQ的年化報酬率35.01%,比同期的那斯達克100指數近10年的年化報酬率17.94%還要優異,投資報酬率是非常驚人的。

TQQQ年化報酬率

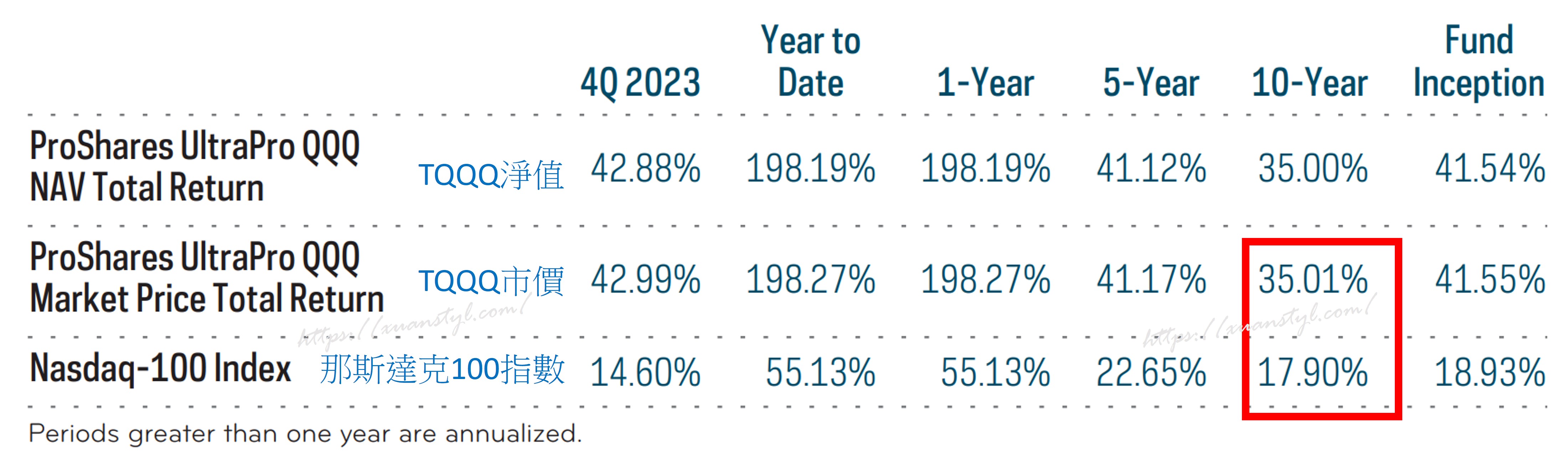

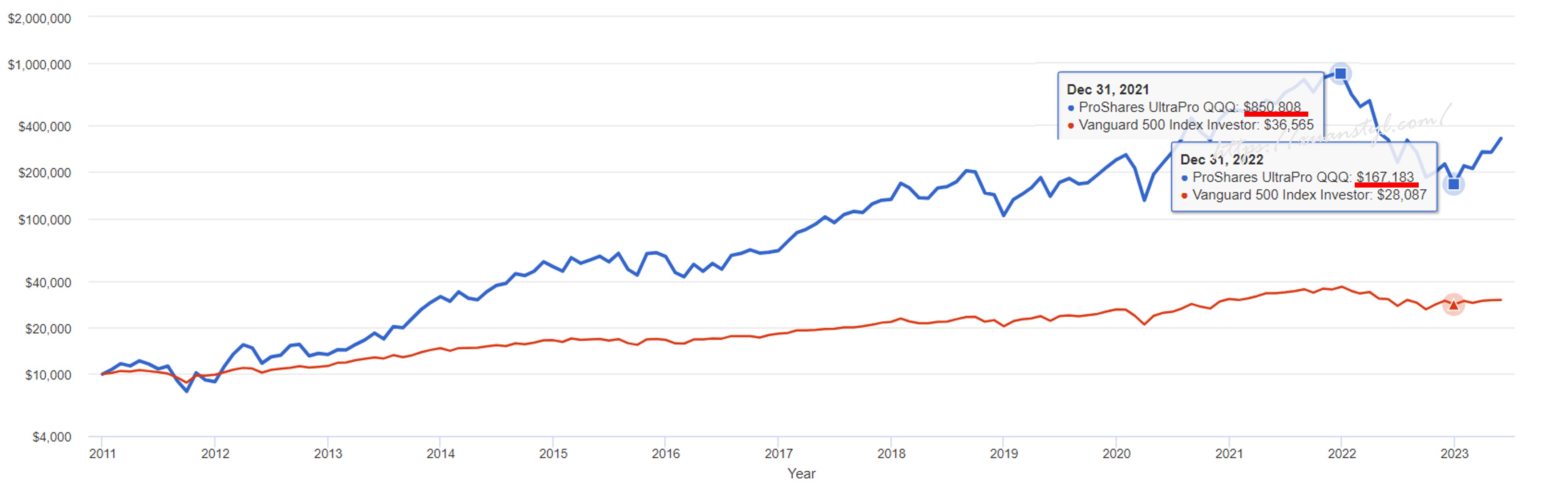

假如在2010年把1萬元美金丟到TQQQ,比起S&500(標準普爾500指數),績效好了10倍。在這30年期間經濟最好的那一年,TQQQ漲了139.73%,但在最壞的那一年資產帳面價值減損了-79.08%。(你能想像你現在投資在股市中的錢只剩下五分之一嗎?!)

以下面這張圖為例,2021年12月31日投入了11年,資產已經來到了85萬美金,但在1年過後資產只剩下16.7萬美金...,等同於3,000萬台幣消失了。可見TQQQ的波動是非常劇烈的,心臟小顆的人要謹慎投資。

TQQQ投資報酬率試算(圖片來源:PortfolioVisualizer)

如果要做更多的回測,推薦使用回測的網站Portfolio Visualizer。

立即投資美股!

盈透證券是一家美國券商,簡稱IB或是IBKR,在美國納斯達克交易所上市(股票代號IBKR),並受到美國證券間股局監管。

使用盈透證券除了可以投資美國股市、債市之外,還包含全世界33個國家、155個投資市場、33種貨幣,其投資商品的種類非常多。

還沒有開立盈透證券的帳戶的點此開戶教學,只要3天就能完成開戶並開始交易喔!

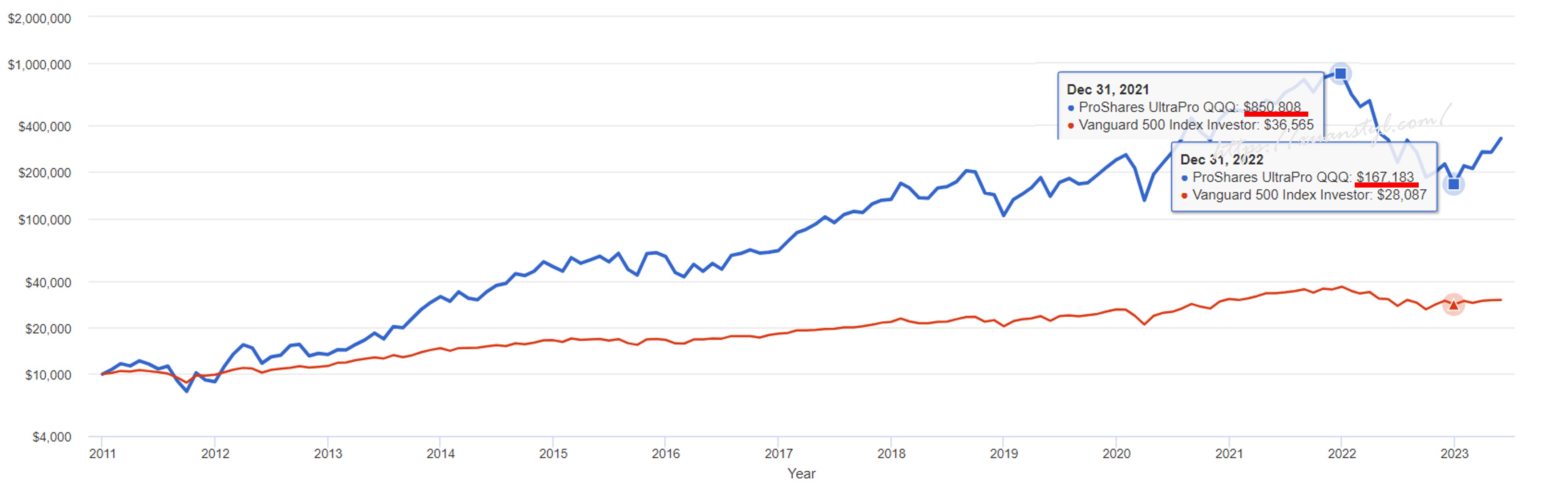

TQQQ成分股產業分布

TQQQ是追蹤那斯達克100指數(NASDAQ-100 Index)並且目標在一天內達到300%槓桿的效果,因此成分股的產業分布基本上和那斯達克100指數是一樣的。科技股49.44%占比最高,其次是通訊16.27%、消費必需品14.96%。

*資料來源:2024/01/27擷取自 Proshares官方網站 (官方網站資料統計至2023/12/31)

TQQQ成分股產業分布

TQQQ成分股

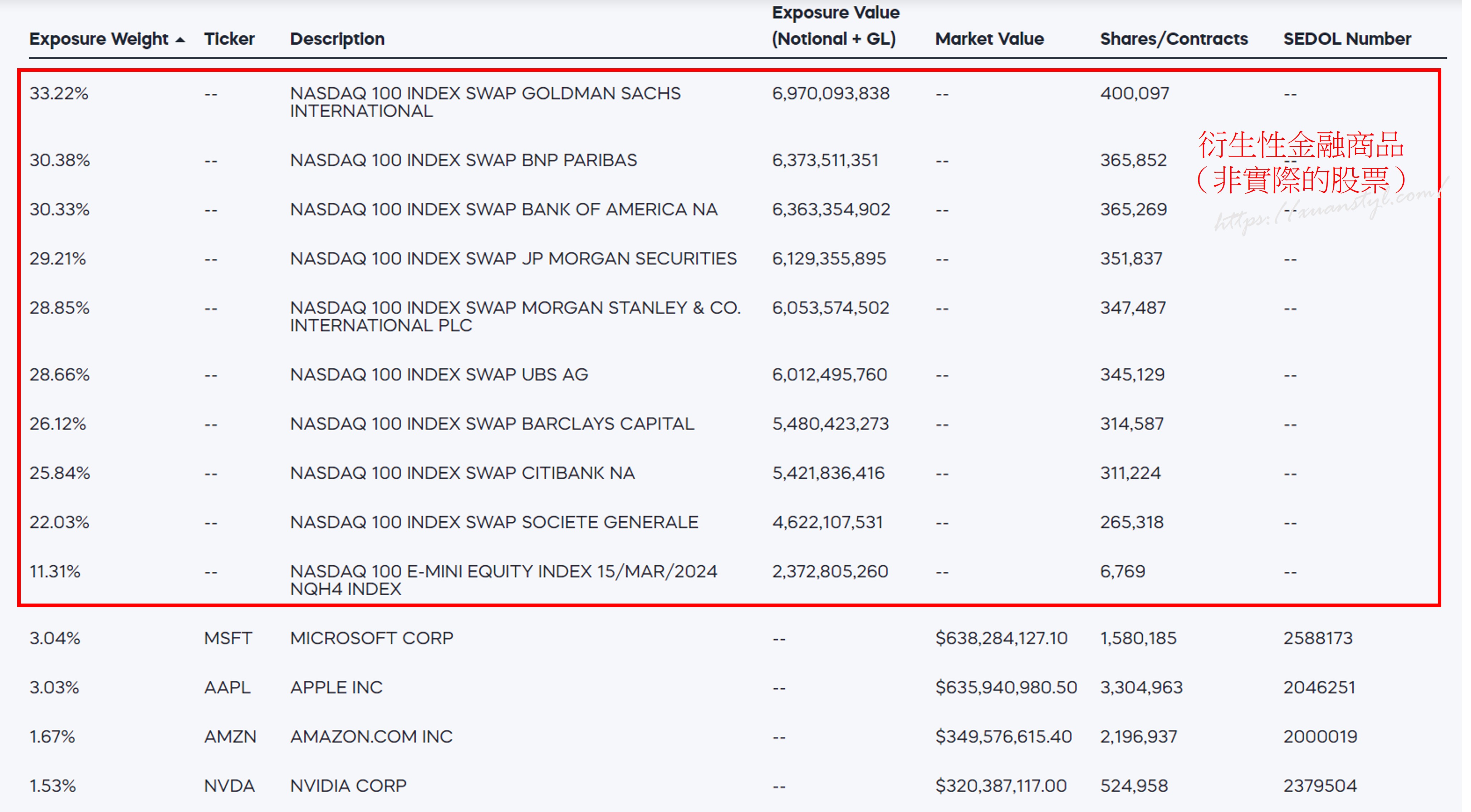

TQQQ如何達到3倍槓桿效果?

TQQQ持有的實體股票非常的少,而是大多使用衍生性金融商品,由經理人操作,根據指數的表現模擬出3倍漲跌幅的效果。也因為是人為操作,內扣管理費才會相對地高,無形中增加投資成本。

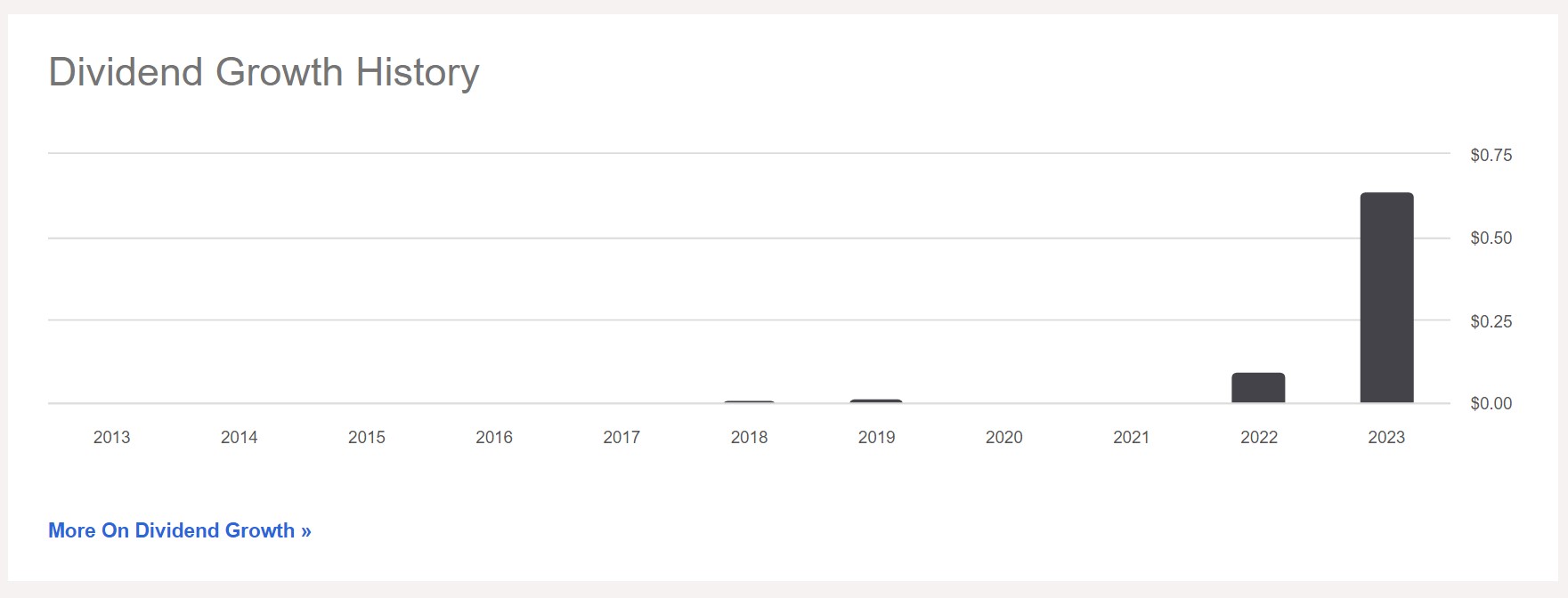

TQQQ配息

TQQQ標榜的配息政策是季配息,每年3、6、9、12月發放股息。但實際上最近10年發股息的次數寥寥無幾,甚至還有發0.0001元的...。雖然現在的股息殖利率是0.59%,但這個配息的歷史,完全不會因為想要領股息而把TQQQ當作是持有的標的。

TQQQ配息紀錄

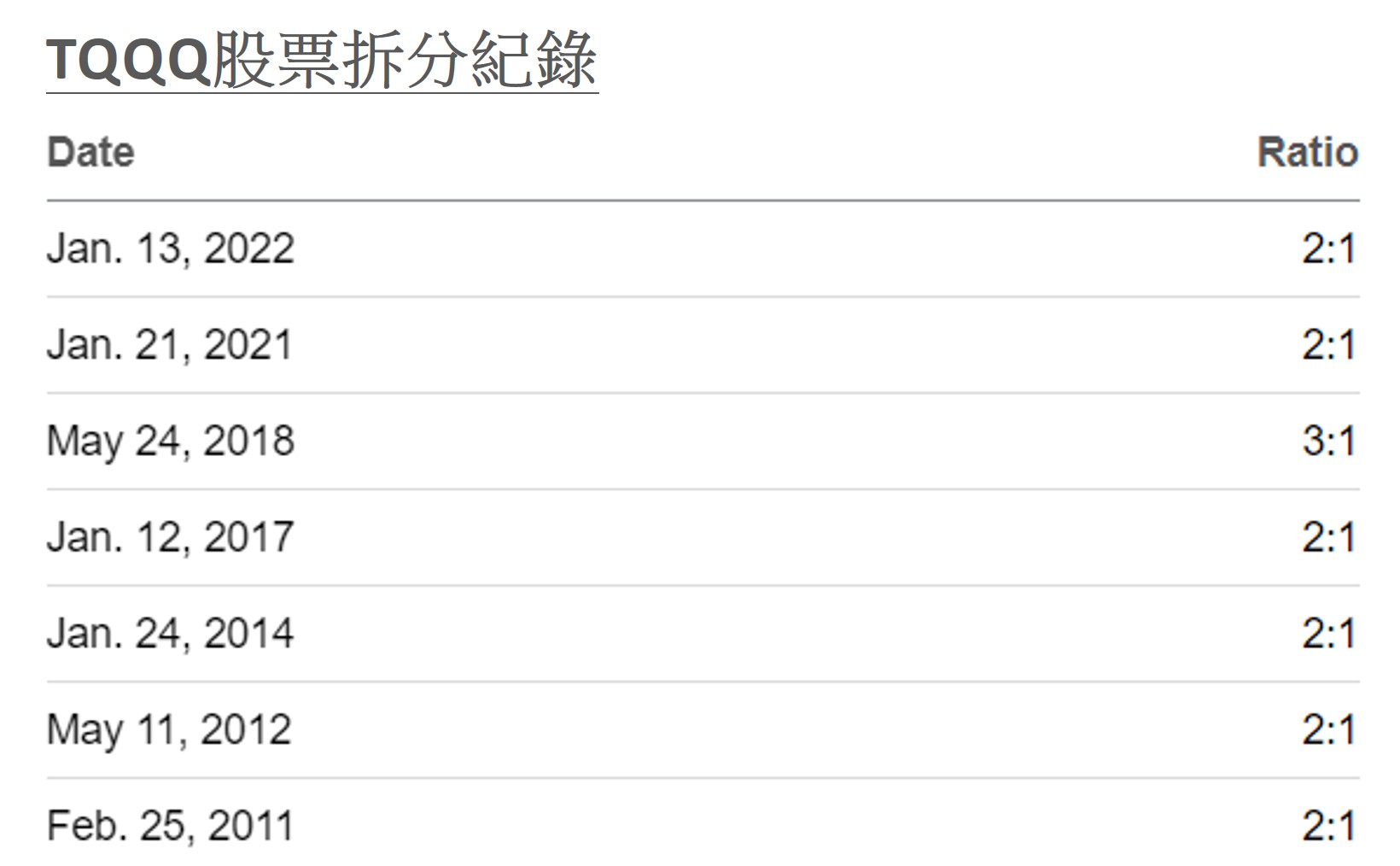

TQQQ拆股

TQQQ自發行以來,股票分割了7次,大多數都是1拆2。也就是例如當時股價100元1股,拆成50元兩股。所以如果拆股的時候你剛好持有這檔ETF,你會看到你的股數變成2倍,股價變成只有一半。

TQQQ拆股這麼頻繁,就我解讀是:想降低投資門檻,讓更多小資金的投資人購買這檔ETF。而對於大多數看股市資訊的工具軟體,會在拆股的時候同步更新歷史數據,不太需要特地查詢拆股的日期去換算。除非比對了幾個工具發現釋出的資料怪怪的,才有需要去檢查一下是不是因為股票拆分的關係歷史數據跑掉了。

TQQQ股票拆分紀錄

《系統化美股投資課程》

我的好朋友跟我分享,她對金融知識完全沒有概念,看書、看網上資料都看不懂。去上課擔心被家人或另一半覺得很笨。😨

我告訴她:「被認為很笨又怎麼樣?至少花了錢學,還是學會了,總比不會來得強!更何況花了錢又可以省下自己整理的時間,我們上班忙到連生活都來不及了,怎麼還有時間自己摸索整理?」

她想了想,覺得真有得很有道理...

老實說,過去我也有去上課等於自己很笨的想法,所以遲了好多年才開始為知識付費。如果早點開始學習,就能早點參與股市的報酬了!

一套完整系統化的美股投資課程,從風險與報酬、財報、護城河,到各種免費網站工具的手把手教學、課後社團陪伴與討論。參與這堂課程4年了,到現在都還是覺得很值得~下面有免費的3小時講座,你一定要聽聽!

👉🏻我的完整學習心得

TQQQ的投資策略

事先聲明,我認為「投資(invest)」和「交易(trade)」是不一樣的,雖然兩者都是在股市中進行...

- 投資(invest)

是一種長期資金分配策略。透過耐心等待,並將資金投入有內在價值的股票或資產,期望在未來獲得回報。通常關注的是公司的基本面,如盈利能力、營運狀況、產業前景等,並且期望透過公司的成長和配發的股息來獲得利潤。投資的時間範圍通常是數年到數十年。 - 交易(trade)

交易則是在比較短的時間範圍內,透過頻繁的買賣來獲利。交易者主要關注的是市場價格動向和技術指標,並期望從市場的短期波動中獲利。交易可以分為幾種類型,如日交易(一天內買賣)、短期交易(幾天到幾週),或者是波段交易(幾週到幾個月)。

交易者常用的策略

TQQQ是一檔3倍槓桿的ETF,如前所述,成分股是間接持有股票,都是衍生性金融商品達到每天3倍那斯達克100漲跌幅的效果。也由於槓桿倍數大,非常受到交易者的喜愛,交易者常見的策略有...

- 趨勢交易:如果那斯達克100指數正在上漲,買入TQQQ。如果那斯達克100指數正在下跌,就賣出TQQQ。

- 波段交易:如果相信那斯達克100指數會在短期內上漲,買入TQQQ。如果你相信那斯達克100指數會在短期內下跌,那麼就賣出TQQQ。

- 對沖交易:如果想對沖投資的風險,可以同時買入TQQQ和QQQ。這樣做可以降低你的風險,但同時也會降低你的報酬率。

請注意交易者用的策略都會有【預測】的成分在,而股市往往都是最難預測的...

適合長期持有嗎?

如果你想長期持有TQQQ,需要注意以下2點:

TQQQ的槓桿效應每天都會重設,槓桿是複利效應

TQQQ在公開說明的資料有提到槓桿效應每天都會重設,這個說法的意思是TQQQ的目標是每天都產生納斯達克100指數「當日」回報的三倍,而不是長期下來TQQQ的報酬率是QQQ的三倍。以前面年化報酬率段落呈現的資料也看的出來:近10年TQQQ的年化報酬率36.57%,那斯達克100指數是17.94%,10年年化報酬率來看是2倍。

但以五年年化報酬率來看,TQQQ是19.02%,那斯達克100指數是15.95%,連兩倍都不到。

TQQQ年化報酬率

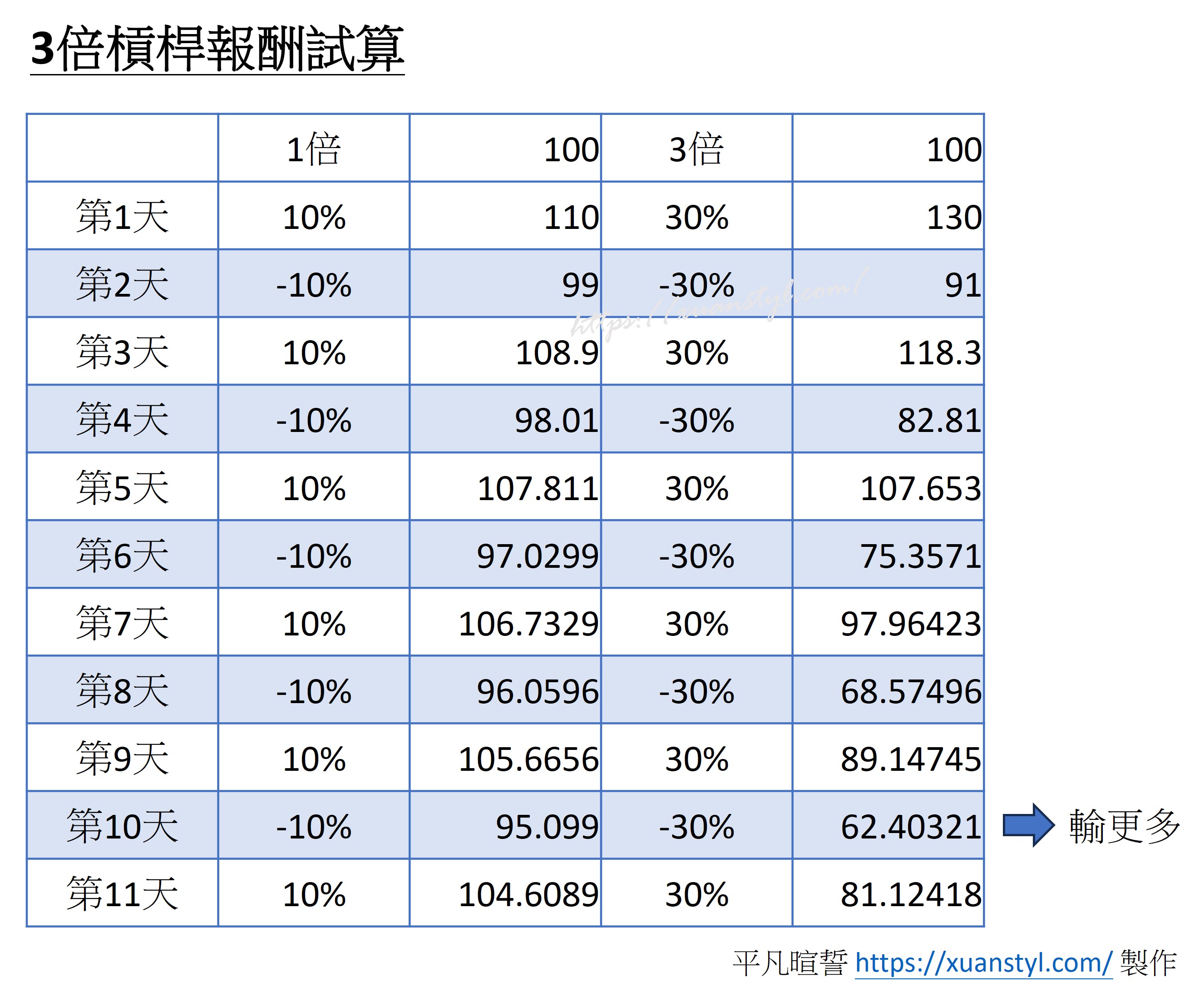

這裡我們可以用一個簡單的例子來說明槓桿效應每天重設會有什麼結果:

假設你跟一個親友比賽,規則是如果你的朋友贏了,你會獲得他賺到的3倍金額,但如果他輸了,你也會損失他損失的3倍金額。現在,讓我們看兩種情況:

第一天,你的朋友贏了10%的資金,因此你獲得了30%的回報。所以,如果你最初投入了100元,你現在有130元。

第二天,你的朋友損失了10%的資金,因此你損失了30%的回報。但是,這個30%的損失是基於你當前的130元,而不是你最初的100元。所以,你會損失39元(130元的30%),這樣你剩下91元。而你的朋友只損失了1元。

所以,你的朋友在兩天的比賽中的總表現是不贏也不輸(贏了10%然後又輸了10%),你的資金卻因為槓桿效應的重設而損失了9%。下一天你的朋友需要贏更多,你的資金才會回來。這就是為什麼說TQQQ或其他槓桿型ETF不適合長期持有的原因。

槓桿報酬試算

波動大,一次慘賠80%

同樣地也以年化報酬率段落提到的2020年投入1萬美金試算。假入你抱著長期持有的心態,中間撐過了疫情最嚴重的2020年3月暴跌50%,2021年12月31日資產已經來到了85萬美金,但在1年過後資產只剩下16.7萬美金...,等同於3,000萬台幣消失了。

遇到這樣的狀況你能不能像2020年3月的時候堅守的這檔標的?還是因為想到當年自己能賺這麼多,而吃不下睡不著?

畢竟不是每個人都能接受股票會賠80%~90%甚至更多的了,在選投資標的的時候,除了考量3倍槓桿獲利之外,也需要考量自己對這樣風險的承受度。大部分人對失去的心理反應會比預期的還要大,所以這也是我認為TQQQ不適合長期持有的原因。

TQQQ投資報酬率試算(圖片來源:PortfolioVisualizer)

TQQQ ETF怎麼買?

由於金管會認為槓桿型的ETF風險太大,無法使用台灣券商的複委託購買 TQQQ ETF。所以台灣一般投資人如果想投資 TQQQ 只能使用海外券商。

👉🏻往右 | TQQQ | QQQ | VOO |

|---|---|---|---|

ETF種類 | 槓桿型ETF | 原生ETF | 原生ETF |

股價 | 56.48 | 426.35 | 448.5 |

成立日期 | 2010/02/09 | 1999/03/10 | 2010/09/07 |

資金規模 | $21,237,400 Mil. | $245,309,000 Mil. | $388,794,000 Mil. |

內含管理費 | 0.86% | 0.20% | 0.03% |

平均交易量 | 89,169,928 | 46,857,960 | 4,890,143 |

發行商 | ProShares | Invesco | Vanguard |

追蹤指數 | NASDAQ-100 Index (300%) | NASDAQ-100 Index | S&P 500 Index |

成分股數量 | 136 | 102 | 506 |

成分股焦點產業 | 科技股49.61%、通訊15.06%、消費14.38% | 科技股51.18%、通訊15.42%、消費13.18% | 科技股29.81%、醫療12.68% |

P/E | N/A | 22.70 | 20.10 |

殖利率 | 1.13% | 0.59% | 1.43% |

近10年年化報酬 | 35% | 17.66% | 9.85% |

配息頻率 | 號稱季發,發放紀錄非常不穩定 | 季發(3、6、9、12月) | 季發(3、6、9、12月) |

*表格中的數字會因為文章撰寫時間不同,股價不一樣而產生變動,如有差異以發行商公告為主。本文僅為研究心得分享,非投資建議。

TQQQ v.s QQQ哪個好?

這兩個ETF哪個好,主要取決於投資策略和持有時間。

- QQQ是原生的ETF,持有102間市值大的上市公司,適合長期持有並定期投入的投資人。雖然產業別50%以上偏重在科技股,但可以用其他的標的再分散產業的風險。

- 而TQQQ是槓桿型的ETF,使用衍生性金融商品達到每日3倍槓桿的效果,比較適合短期的交易者。

重點整理 & 結論

TQQQ的優點

TQQQ的缺點

如果覺得本站的文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

免責聲明

本網站所載的資料僅為個人研究心得,並不構成投資的意見或建議,亦非招攬投資任何標的。觀看本站文章而欲從事投資行為,應自行考量本身財務狀況、投資目標、經驗、風險承受能力及理解相關股票、基金、ETF及產品的性質與風險,並應自行對所有行為負責。

暄

台科大數位所畢業。文科出生,沒有工程及財經背景,往上一跳當了好多年軟體公司的專案管理師(PM)。現在本業是科技業打雜小妹,業餘時寫寫美股投資相關的文章。

<因為賺錢不容易,更要用對投資方法把錢留下來。>

其他ETF精選文章

巴菲特認為一間企業能贏過所有同業中的競爭對手,最重要的是需要具備寬的經濟護城河。

這裡是從零到一開始投資理財的平台,自由且堅定。

《平凡暄誓》接受自己的平凡,然後全力以赴的出眾。

最後更新日期:2024 年 02 月 24 日