經濟和股票是有關連性的,在經濟學有一個名詞叫做「景氣循環」,大多經歷復甦、繁榮、停滯、衰退四個階段。這四個階段對應交易者的操作也能用春夏秋冬四季做比喻:春耕、夏耘、秋收、冬藏。有10個經濟指標能清楚告訴我們這四個季節的訊號。《窮人追漲跌,富人看趨勢》的作者林奇芬,追蹤這10個經濟指標變化20年,經歷3次以上景氣循環,發現經濟和股市的走勢呈現穩定的互相呼應。這篇文章是我閱讀這本書的心得,也會告訴你是哪10個指標。如果覺得有收穫,請記得去買書來看支持原作者!

本站中有另外兩篇與投資有關的好書心得,我強烈建議你一起閱讀這兩篇文章:

《窮人追漲跌,富人看趨勢》是什麼書?

這是一本台灣理財專家「林奇芬」在2013年出版的出。說真的這本書是10年前的了,本不該引起我的興趣。但在3年多前,我曾上了一位總經x台股投資老師的課程,他用一套股票遊戲說明總經怎麼影響股價,這些股價和總經都是歷史上發生的事情,遊戲後才公布學員們是玩哪一個年份的數據,在那遊戲中我真心覺得會有一些關聯性的。課程尾聲老師也推薦了兩本書,適合新手入門的《窮人追漲跌,富人看趨勢》以及適合比較高階的《掌握市場週期》。但無奈3年前股市知識不足,書買來了翻了幾頁看不懂擺在一邊。直到最近對股市比較有經驗了,再加上多這些金融名詞的耐性也提高了,才重啟這本書就讀。

有趣的是,這本書是作者奇芬老師,在2013年往前倒推20年、經歷3次景氣循環所看到的景氣走勢,到我閱讀的時候正好又走了下一個10年。剛好可以再把書中提到的觀念和近10年的走勢來對照一番。

醜話先說,由於我是事後諸葛對著歷史數據來看,也未必能套用在未來的下一個10年。就當作個人觀察紀錄來看看囉~

書籍封面

作者: 林奇芬

出版社:高寶

出版日期:2013/07/31

語言:繁體中文

定價:340元

優惠價:79折268元

指標#1:利率

一般來說,利率上升意味著借款成本增加,企業跟銀行降款意願降低,企業沒有多餘資金去投資,公司的發展就會減緩,這對股市來說是壓力;相反,利率下降會讓企業和消費者認為借款投資或消費是賺得回來或非常划算的時候,會刺激經濟的成長,對股市來說是利好。

(景氣⇋升降息)→股價

全球中央銀行掌管了金融市場的穩定,一般民眾可以從利率高低觀察經濟景氣的方向。

- 升降息影響景氣:央行調高利率=預期景氣成長;調降利率=預期景氣衰退。

- 景氣影響升降息:景氣持續成長產生通膨壓力,央行會去提高利率來抑制過熱的經濟;景氣衰退消費萎縮、企業獲利下滑時,央行會降低利率來刺激經濟成長。

因此景氣和升降息是互相影響的,進而影響到股價。下圖是觀察利率、景氣以及股價的鬼畫符筆記,雖然不是100%相同,但的確有點相關聯。

【哪裡找資訊?】

- 美國聯邦基金利率:MoneyDJ

- 景氣對策訊號

- S&P 500 index走勢:TradingView搜尋chart SPX

景氣和升降息互相影響,然後影響股價

升息是什麼?該賣股票買債券嗎?

當各國經濟不景氣的時候,央行會持續降低利息,債券市場殖利率會持續下滑。殖利率是「利息÷債券票面價值」,債券這種金融商品的利息是固定的,也就是說當利息固定,殖利率下滑,就表示債券票面價值上漲。

我們在這裡看到的是一種現象,並不是說降息要買債券,升息要買股票。而是觀察到升降息會影響金融商品在市場上的價格。

下面圖片用書中作者觀察對照近20年利率與債券殖利率做呈現

👉🏻擁有最多金融商品的美國券商《IB盈透證券》可以直接購買股票和債券哦!

👉🏻《IB盈透證券》開戶教學

利率降低,殖利率下降,債券價格上漲,因此持有是很好的選擇

利率 | 景氣 | 金融商品 |

|---|---|---|

降息 | 低迷 | 債券 |

升息 | 復甦 | 股票 |

指標#2:貨幣供給額

貨幣供給額(Money Supply)是指一國經濟體系中流通的貨幣總量,又稱貨幣供應量。貨幣供應量的增減直接影響市場的流動性,同時反映出經濟的總需求。當貨幣供應增加時,市場上的資金將變得充裕,股票、房地產等資產價格會上升;反之,當貨幣供應減少時,市場上的資金將變得緊張,資產價格會下跌。

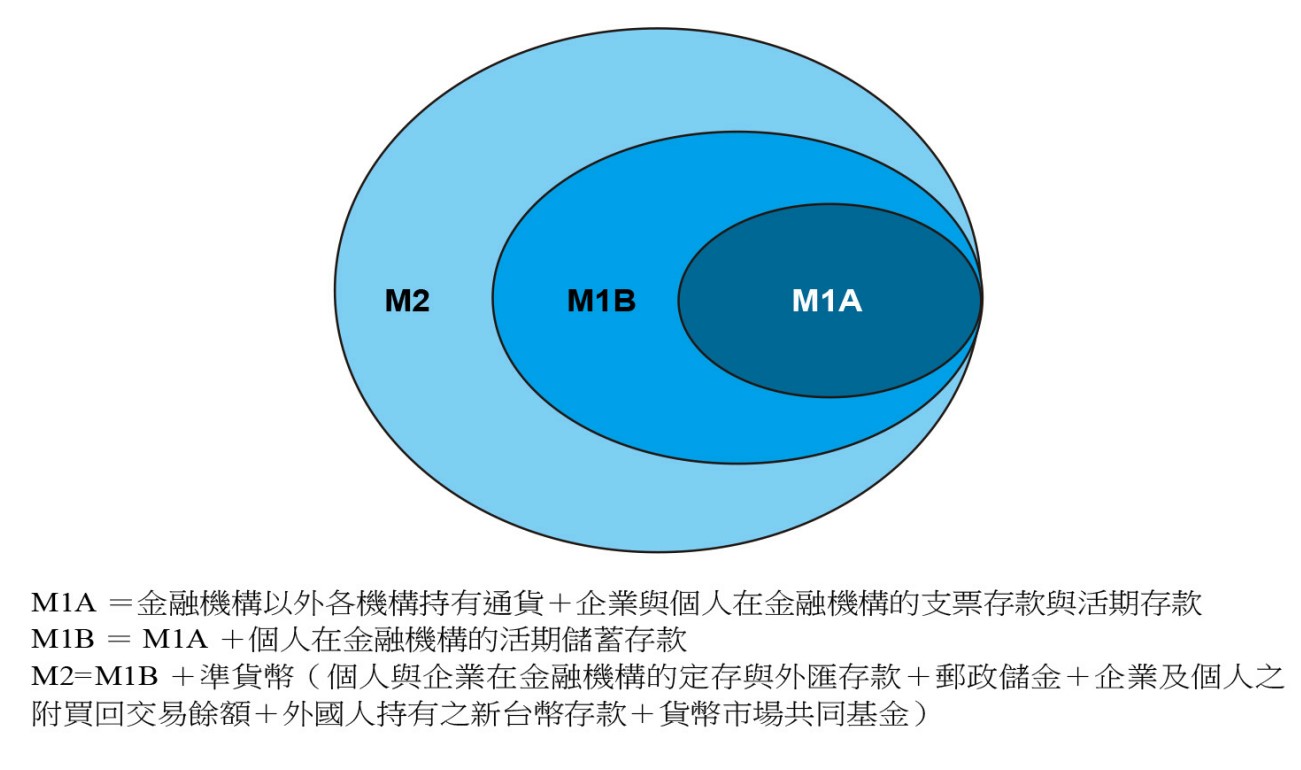

M1B與M2是什麼?

根據貨幣流動性的高低,用M1A、M1B、M2等不同專有名詞定義貨幣供給額,M1A的流動性最高,M1B在M1A和M2B中間,而M2涵蓋了流動性的資金。流動性指的是能拿出現金的速度。例如活存和定存相比,活存流動性高、定存流動性低。

必須要知道的是,貨幣供給額我們看的不是絕對數量,而是看成長率速度快慢。

M1A-M2B-M2是什麼?(圖片來源:《窮人追漲跌,富人看趨勢》)

資金黃金交叉與死亡交叉的投資策略

資金是股市的活水,有資金就可以推升股價。想想看,一堆有錢人去菜市場買菜不看價格,把價格抬升,買主一樣會買單,菜販當然會去把價格提高!對應到股市裡面,流動性好的資金成長速度快,股市就會有成長的動能。

- 通常M1B成長幅度高於M2,有利於股市多頭,也稱為黃金交叉。

- 若是M2成長幅度高於M1B,表示流動資金縮減,缺少股市推升力量,我們稱為死亡交叉。

M1B是股市動能的領先指標,但在經濟穩定成長階段參考性比較低,只有在非常極端環境才能發揮效果。也就是M1B和M2大幅成長的時候,對股價的影響會比較明顯。對照過去20年貨幣流動性與股價的關係,還是有一點參考性。

黃金交叉與死亡交叉與股市的表現

【哪裡找資訊?】

- 黃金交叉與死亡交叉與股市的表現:財經M平方

指標#3:匯率

對一般人來說,匯率之於投資,頂多就是影響到投資報酬率。例如台灣人投資美股,資金匯回台灣時美元貶值,能換回的台幣變少,用當初台幣匯出去換算的投報率就會變低。

目前全球主要貨幣是美元,全世界的貨幣都跟美元做兌換,所以我們在總體經濟市場上所說的匯率就是指美元。美元兌外幣的時候兌出數字越大表是美元升值,相反地代表美元貶值。

例如1美元兌30元新台幣為基準,1美元兌換28元台幣=美元貶值,台幣升值;1美元兌換33台幣=美元升值,台幣貶值。

匯率如何影響股價?

其實匯率是會影響股價的,關鍵在於外國資金的進入。如果美元兌換台幣能換到最多台幣(美元升值),對外資來說投入成本變低,進入的熱錢變多,便會帶動股市的成長。套用到其他國家也是一樣,例如投資越南股市、印度股市,美元能兌換的當地貨幣越多,外資帶動當地股市成長的動能也就越高。所以投資人可以跟著匯率升值的國家去做投資。

但在選擇投資國家的時候還是要選擇匯率相對穩定的地區,如果一個國家的貨幣會大幅貶值,通常是當地經濟出了問題。匯率相對穩定的意思是會有波動但不會到太大,因為對外資來說,他們兌換的貨幣數量龐大,只要0.1的差異就可以兌出非常多的數額。

台幣升值與台股關係

依照上面匯率影響股價的邏輯,美元升值=台幣貶值,台股漲;美元貶值=台幣升值,台股跌。作者在2003年2014年,一直到2014下半年這招在台股上是符合的,但我另外比較了2013~2023年的歷史數據,發現這招似乎在近10年不太管用。難怪分析師嚷嚷著這幾年股市現象跟以往不太一樣。

美元兌台幣匯率與台股走勢的關係

如何避免投資海外基金陪匯差?

投資海外的金融商品報酬率其實有兩種:「原幣報酬率」和「台幣報酬率」

- 原幣報酬率:(期末資產價值-期初資產價值)÷期初資產價值*100%

- 台幣報酬率:(期末台幣資產價值-期初台幣資產價值)÷期初台幣資產價值*100%。按照當時相應的匯率換算成台幣。

【哪裡找資訊?】

- 美金歷史匯率走勢:FindRate

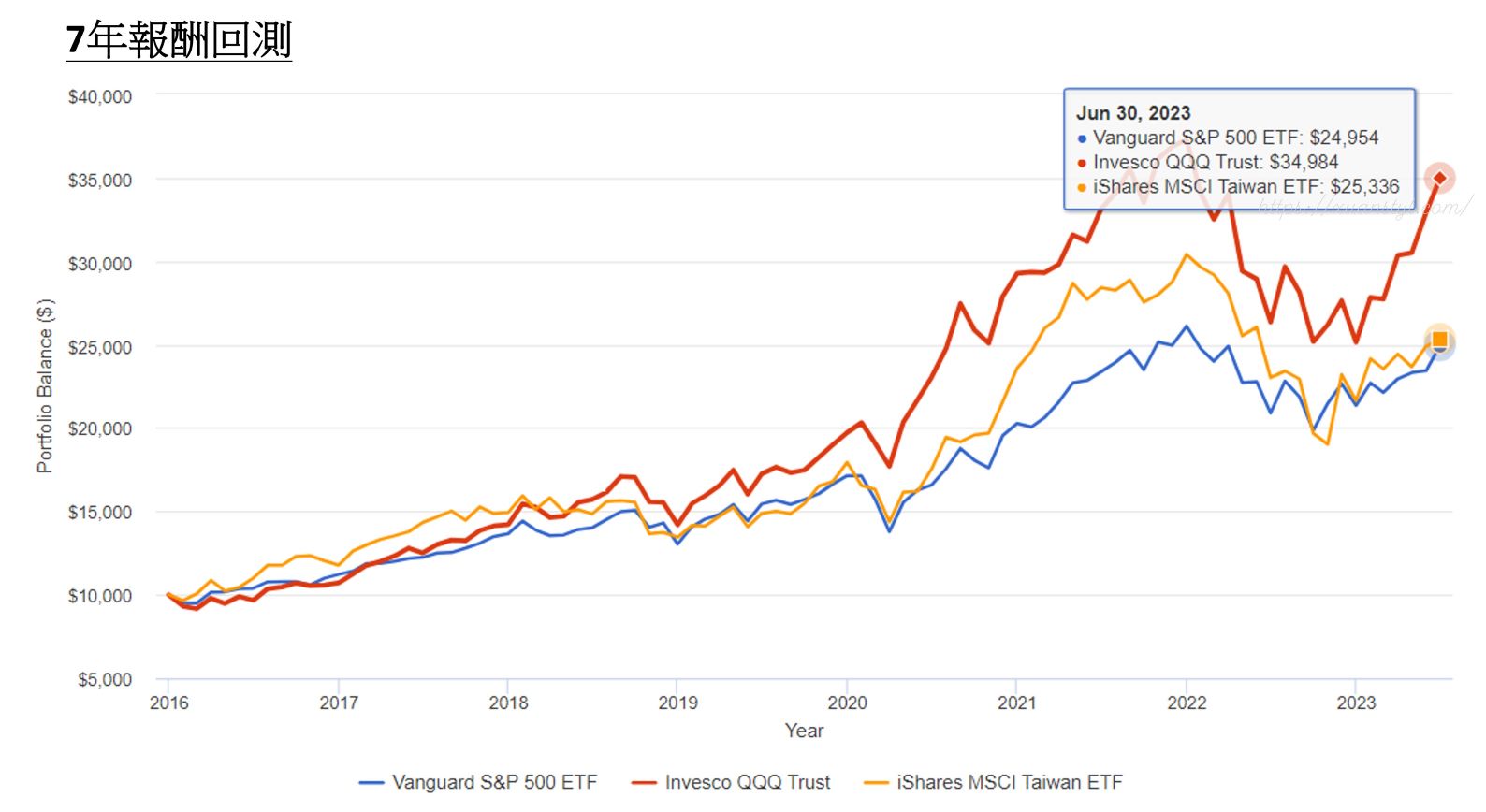

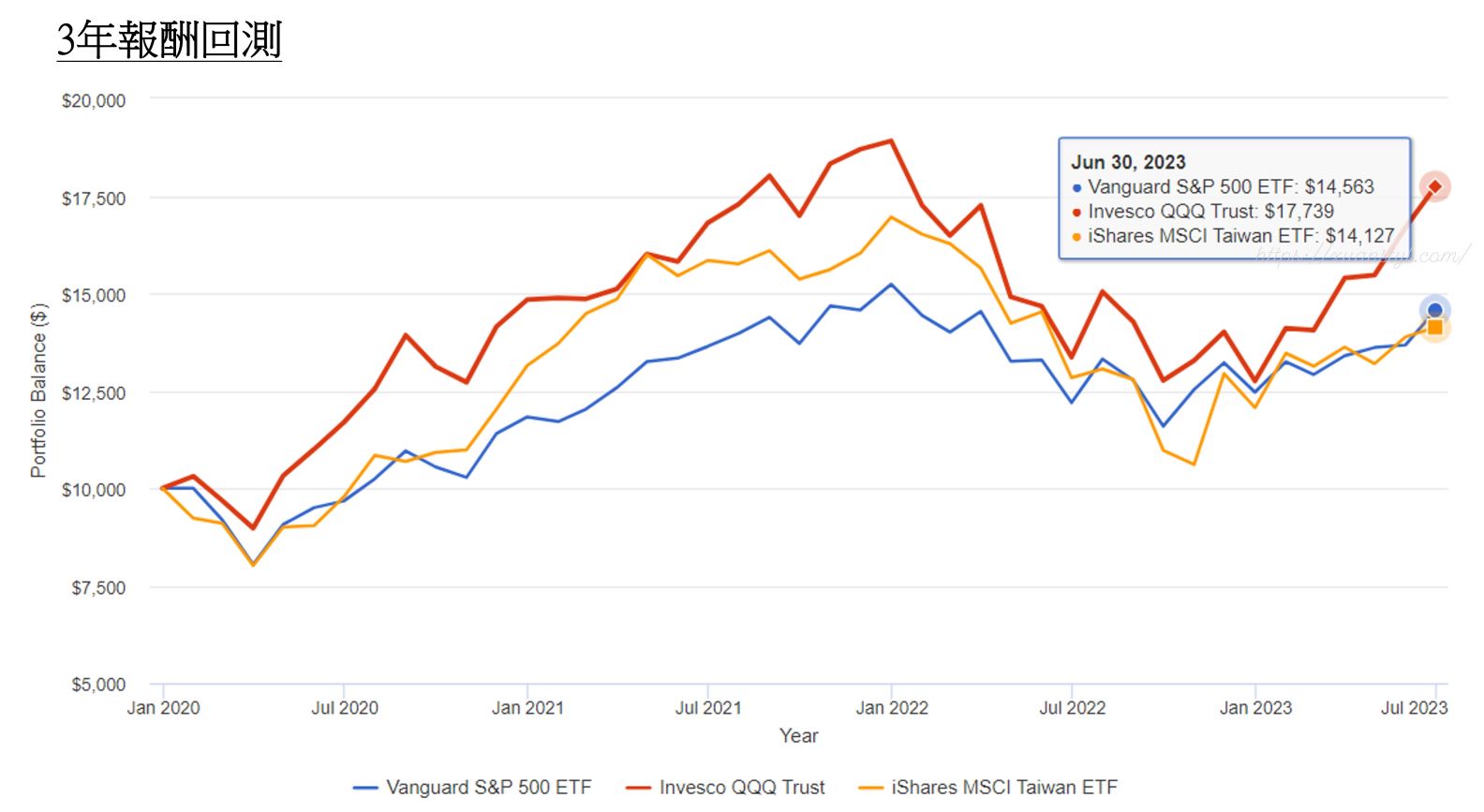

- 美股回測:Portfoliovisualizer

👉🏻回測網站使用教學 - 0050回測:MoneyCome

標的 | 原幣7年報酬率(%) | 台幣7年報酬率(%) | 原幣3年報酬率(%) | 台幣3年報酬率(%) |

|---|---|---|---|---|

VOO | 150% | 136% | 46% | 50.77% |

QQQ | 250% | 231% | 77% | 83.65% |

0050 | 163% | 163% | 43.7% | 43.7% |

特意用兩種結果舉例和回測,更清楚看到匯差的甜蜜與哀愁。

⚠年份的選擇,純粹以匯率高低能清楚匯差風險為主,無特意考慮該年度經濟榮枯狀況。

期初投入匯率>期末收成時的匯率:7年報酬

2016/1/1投入時即期賣出匯率大約是32.87,2023/6/30將股票買回匯率是31.09,由於現在匯率比較差,換回台幣後因為匯差的關係實際上帳面報酬率比原幣(美金)還要低。所以你會感覺,明明股市這麼好,為什麼沒賺這麼多。

期初投入匯率<期末收成時的匯率:3年報酬

而在2020/1/1投入即期賣出匯率大約是30.03,2023/6/30將股票買回匯率是31.09,由於現在匯率比較好,換回台幣後感覺自己賺了很多。

最佳降低匯率風險的策略:減少兌匯

表格中0050的原幣就是台幣,不會有匯差風險。

以長期趨勢來看,美國的總體經濟成長高於台灣,但也會隨著進入/進出的時間點影響到實際的投資報酬率,這次回測數據7年(0050優於VOO),3年(VOO優於0050)證明了這一點。假如你更喜歡投資美國市場,用當地券商以美金投資,並且一定要減少換匯的次數,平時多儲備美元,不要一直台幣換美元美元又換台幣。

回測VOO,QQQ,EWT(代替0050) 7年報酬率

回測VOO,QQQ,EWT(代替0050) 3年報酬率

美金原幣投資美國市場的步驟

指標#4:經濟成長率

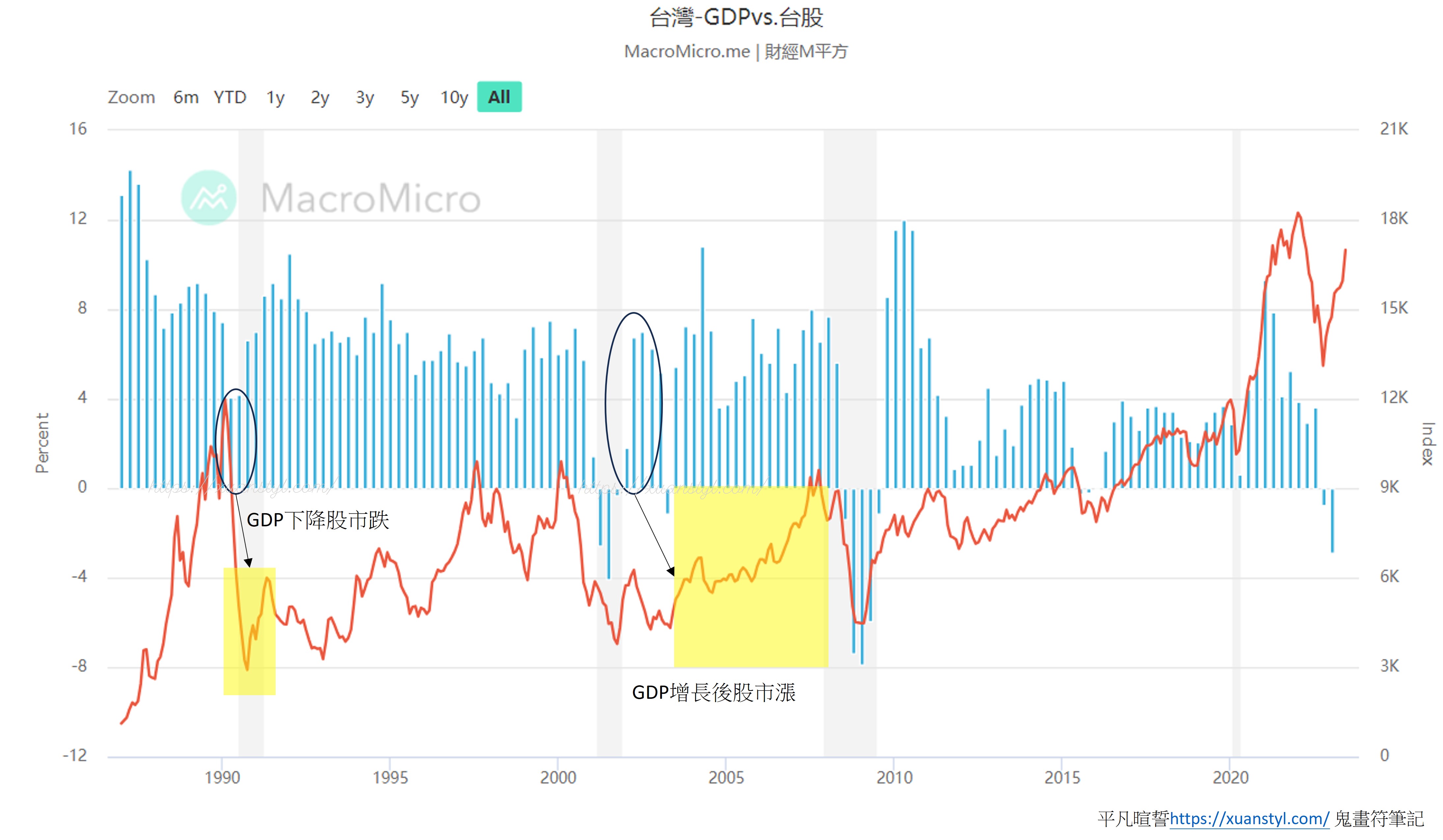

經濟成長率是衡量一個國家經濟發展的重要指標,通常以國內生產毛額(英文Gross Domestic Product,簡稱GDP)的成長率來衡量。GDP與去年同期相比是正成長,代表當經濟成長率上升,公司的獲利可能會提高,有助於推升股票價格;反之,GDP與去年同期相比是負成長,代表經濟成長放緩或出現衰退,公司的獲利可能會下降,股票價格會受到壓力而下跌。

GDP成長率與大盤指數正相關

從下方的兩張圖,分別是台灣和美國各自GDP成長率與大盤走勢關係。看得出來這兩者之間關係很密切,甚至是GDP成長率有領先大盤走勢的趨勢。

台灣GDP成長率與大盤股價(圖片來源:財經M平方)

美國GDP成長率與大盤股價(圖片來源:財經M平方)

能根據GDP成長率來投資嗎?

但很不巧的是,當我們看到GDP成長率的時候,已經是前一季的資料了,更何況股市是一直在進行的。雖然行政院主計數會公布GDP預測,但預測準確性高不高又是另一回事了。所以要根據GDP成長率來投資幾乎不可行。

不過用中長期眼光來觀察,一次的經濟景氣循環持續5~7年,所以觀察經濟成長率主要是看趨勢的方向。並且提醒,觀察的重點不是GDP成長率的高低,而是趨勢的方向和轉折點。

- 經濟負成長年=股票最佳買點

- 經濟高成長年=股票秋收時節

【哪裡找資訊?】

指標#5:採購經理人指數(PMI)

採購經理人指數(PMI)是一種反映製造業經濟活動的經濟指標,這項指標基於五個主要因素:新訂單、庫存、生產、供應商交貨時間以及就業狀況給一個綜合性分數。

- PMI大於50時,表示製造業正在擴張

- PMI小於50時,表示製造業正在收縮

PMI指數在美國由供應管理協會(ISM)調查,所以如何有聽到ISM指數,指的是跟PMI指數同樣的東西。在其他國家也有各自的PMI指數,由產業協會、研究機構或國際金融機構編製。

PMI如何影響股價?

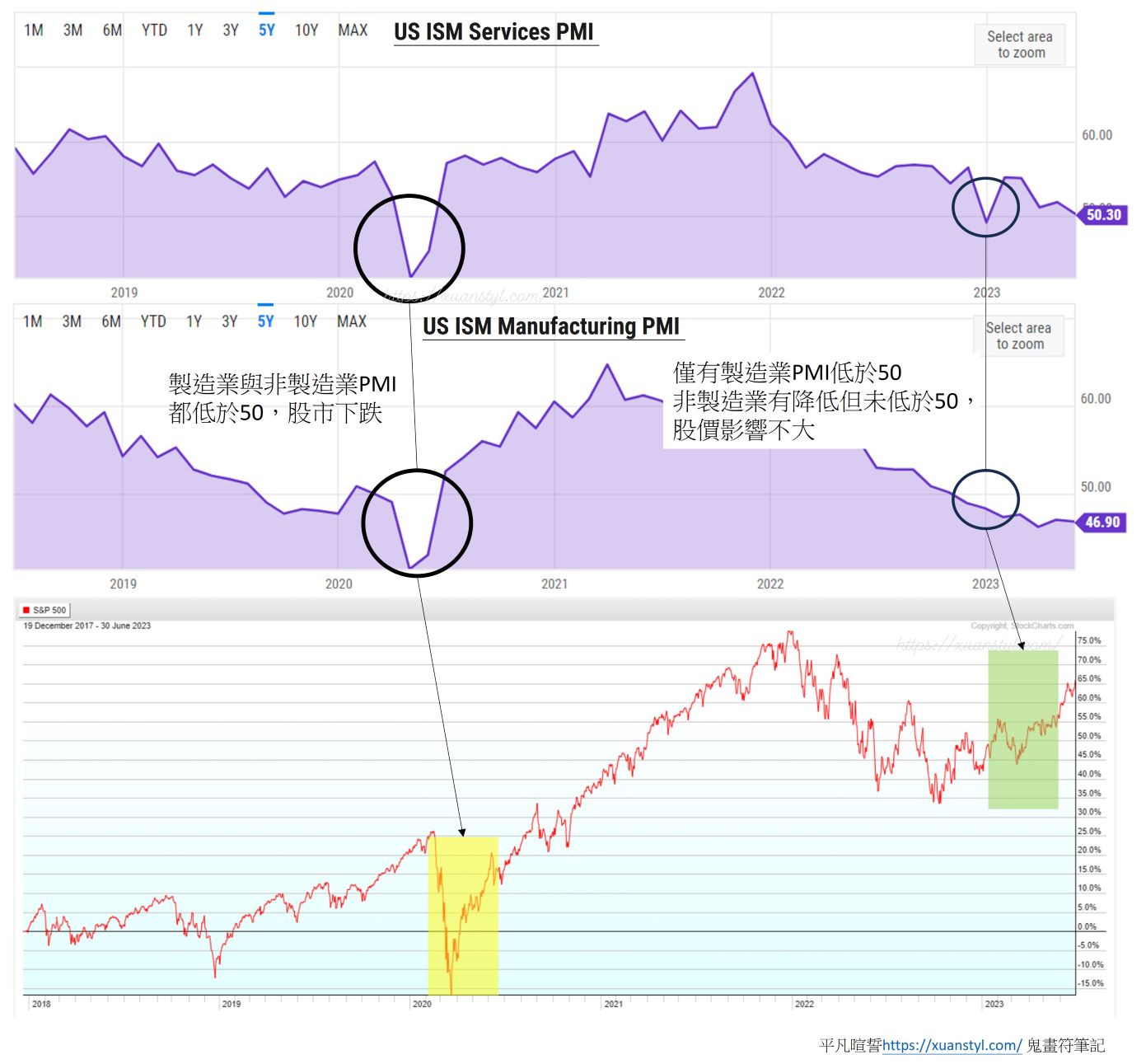

美國有製造業PMI指數,也有非製造業PMI指數,由於美國製造業佔GDP比較低,所以需要兩個指標綜合研判。拉了近五年兩種PMI指數與股價指數對比,發現兩個PMI指數低於50時股價下跌。

美國PMI指數對股價影響

如何參考PMI投資?

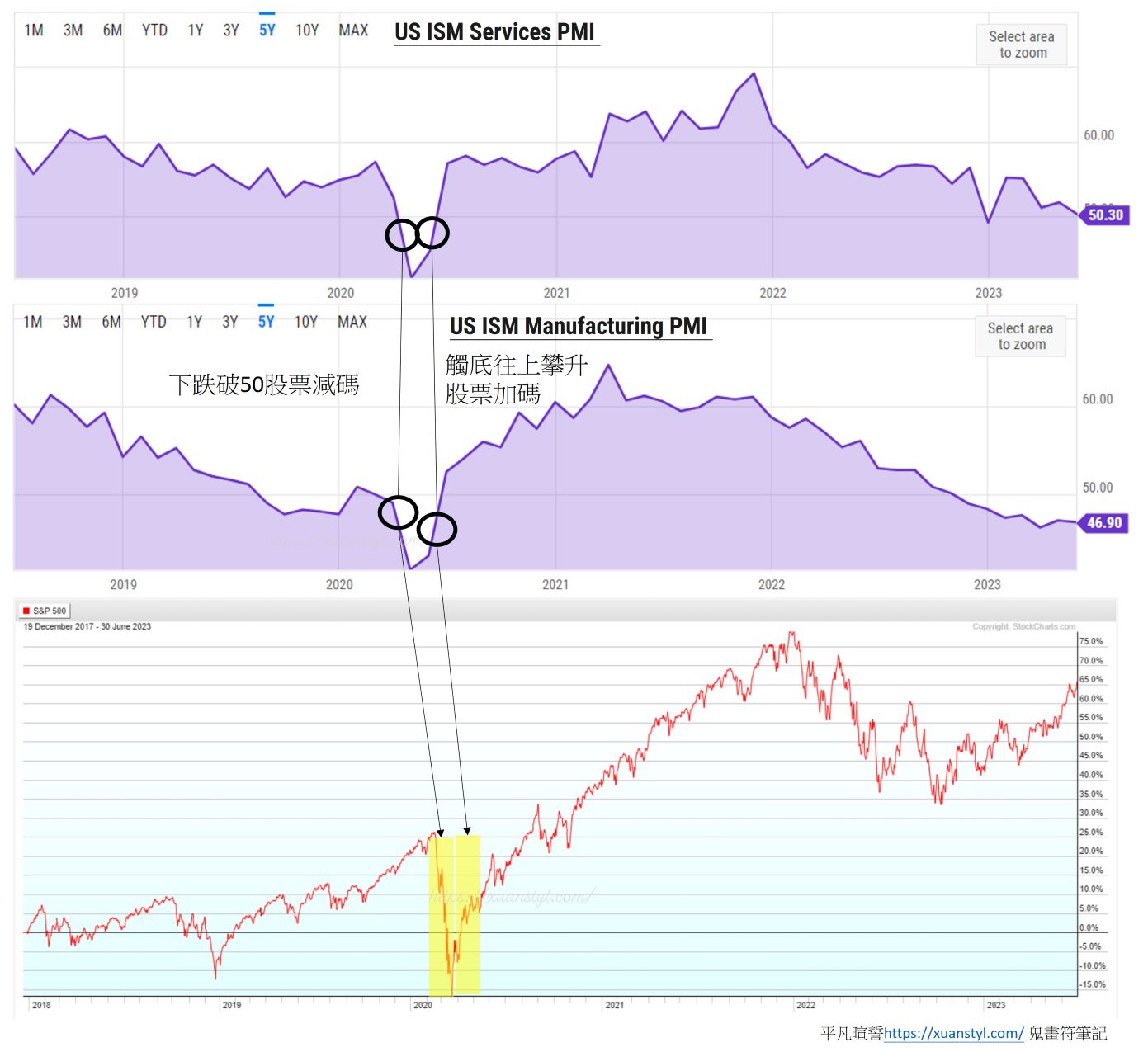

採購經理人指數(PMI)是一個先行指標,從歷史經驗來看PMI與股市之間呈現同向發展。

PMI從高點往下跌破50:股票減碼

當PMI一路跌破50,顯示景氣趨勢轉弱,這時候應該賣出股票類型金融商品,買進債券型商品。但PMI在50以下持續一段時間之後,慢慢往上攀升,又是另一個訊號,顯示景氣越來越好。

PMI低點回升:股市最佳買點

PMI雖然在50以下,但趨勢是往上的,是一個景氣變好的訊號,這時候可以開始布局股市,購買股票。

依據下圖過去歷史資料,參考PMI做投資布局是可行的。但要提醒的是,除了預測本身不確定的風險之外,人在股市中難免會迷惘,務必做好妥善的資產配置以及保留現金。

參考PMI投資的回測範例

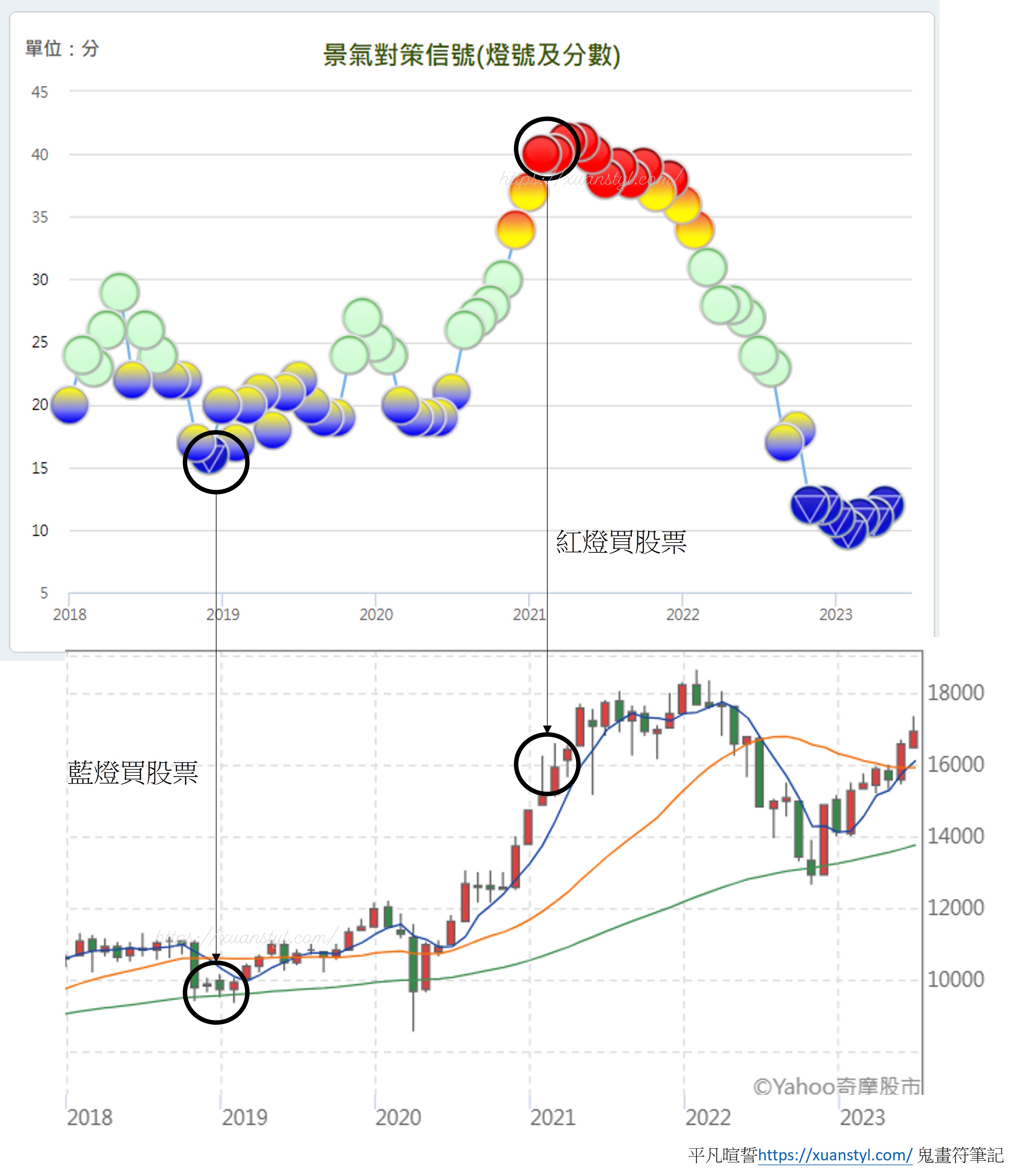

景氣對策燈號與PMI的關係?

台灣在2012年11月才正式啟用PMI指數,過去是沒有的,採用的是經建會每月公布的「景氣對策燈號」。

- 紅燈=過熱

- 藍燈=衰退

景氣燈號是一個領先指標,台股投資人可以跟著景氣燈號進行投資。

- 景氣燈號藍色轉綠色的時候,應加碼買股票。

- 景氣燈號紅色轉綠色的時候,應減碼賣出股票。

買藍賣紅的神奇投資法,大多能買在低點賣在高點。

台股買藍賣紅,神奇投資法

【哪裡找資訊?】

- 景氣對策燈號:國發會景氣燈號查詢系統

- 台股加權指數:Yahoo奇摩股市

《從零開始學會美股投資》

好幾年前,我從來沒有想過我會寫一個美股投資的部落格。

看到數字會睡著,打開財經節目也睡著,股市跟天庭一樣遙不可及...

那是因為我用了不適合我的方式學習。

現在參與美股投資近4年時間,已經有能力看的懂股市的數據,更可以把新手需要的內容整理成文章。相信你也可以,在這堂講座中找到適合自己的投資方式。

👉🏻我的完整學習心得

結論:該用趨勢來投資嗎?

結合書中對於經濟指標的介紹以及2013年之前各個經濟指標對應的驗證,發現每一個經濟指標對應到股票市場的趨勢都有獨特的價值,能夠幫助我們把握市場的趨勢買低賣高提升報酬率。但是,經過了我自己回測2013~2023年的數據,也發現到這些經濟指標並不是絕對的理論,市場的變化可能會超出我們的預期,再加上股市的漲跌不是單一指標就可以預測的。我認為還是要綜合評估多個指標以及股市的基本面,最重要的是利用資產配置分散投資的風險。

重點整理

下集預告:其他5個總體經濟指標

由於這本書含金量非常豐富,驗證完前5個經濟指標已經佔了不少篇幅,就把讀書心得分成上下兩集,在下一篇文章將介紹其他5個經濟指標:原物料指數、消費者物價指數、消費者支出、失業率、以及恐慌指數。

書籍封面

作者: 林奇芬

出版社:高寶

出版日期:2013/07/31

語言:繁體中文

定價:340元

優惠價:79折268元

免責聲明

本網站所載的資料僅為個人研究心得,並不構成投資的意見或建議,亦非招攬投資任何標的。觀看本站文章而欲從事投資行為,應自行考量本身財務狀況、投資目標、經驗、風險承受能力及理解相關股票、基金、ETF及產品的性質與風險,並應自行對所有行為負責。

暄

台科大數位所畢業。文科出生,沒有工程及財經背景,往上一跳當了好多年軟體公司的專案管理師(PM)。現在本業是科技業打雜小妹,業餘時寫寫美股投資相關的文章。

<因為賺錢不容易,更要用對投資方法把錢留下來。>

這裡是從零到一開始投資理財的平台,自由且堅定。

《平凡暄誓》接受自己的平凡,然後全力以赴的出眾。

最後更新日期:2024 年 01 月 5 日