作者霍華,馬克斯(Haward Marks)是美國橡樹資本管理公司(Oaktree Captal Management)董事長兼共同創辦人。該公司管理1530億資產,2012年在美國證券交易所上市,股票代號 #OKA-A。霍華是與華倫,巴菲特齊名的投資大師。1990年代至今,他寫給客戶的「投資備忘錄」一直視業界矚目的焦點。

這本書將霍華,馬克斯撰寫的投資備忘錄,整理成20項投資法則出版,書中另外加上4位投資專家的評註,分別是克里斯多夫‧戴維斯(Christopher C. Davis)、喬爾‧葛林布萊特(Joel Greenblatt)、保羅‧喬森(Paul Johnson)、以及賽斯‧卡拉曼(Seth A. Klarman),就連作者本人也對備忘錄提出進一步的討論及看法,讓這本書讀起來有互相討論的感覺。

《投資最重要的事》不是在講投資的技巧、技術以及工具,而是討論心態面。從1970年漂亮五十到2010科技泡沫的歷史事件中舉例,用自身的投資經驗告訴讀者什麼是投資最重要的事。

什麼人適合閱讀這本書

股市入門必讀文章

由於是多位投資專家寫的書之集大成,對於投資新手而言,會有些艱澀難懂。老實說這本書的確也非常不好讀,需要非常專注、努力思考與理解,真的沒有共鳴也就只能先跳過。但讀過之後還是得到了很深刻的啟發。以下節錄我個人覺得很有共鳴的部分做分享。

第1件重要的事:第二層思考

整本書的核心思想,是「第二層思考」。什麼是第二層思考呢?

第一層思考 | 第二層思考 |

|---|---|

這是一家好公司,就買這支股票! | 這是一家好公司,但每個人都認為這是一家好公司,所以這不是好公司。股票價格被高估,市價過高,所以賣出! |

從前景來看,經濟成長低迷、通貨膨脹上揚,該賣出持股! | 經濟前景糟糕透頂,但每個人都因為恐慌拋售股票,所以應該買進! |

我認為這家公司未來盈餘會下降,所以賣出! | 我認為這家公司盈餘下降幅度會低於預期,出乎意料驚喜會推升股價,所以買進! |

所謂的第二層思考,比較深入、複雜,而且迂迴,要考慮很多事情。比第一層思考負擔大的多。因此能做到的人數,當然也比第一層思考的人少很多。

也許你會有疑問,為什麼需要第二層思考呢?假如你正在投資,或是準備投資,你應該不會只想要跟市場普遍的表現一樣好?應該有想要當一個優秀的投資者吧?

只做到第一層思考的人很多,市場上大部分的人都具備第一層思考的能力,他們集合在一起就是整個市場。因此想要成為優秀的投資者,第二層思考會是一個很重要的能力。

第二層思考運作會問的問題範例:

- 未來可能產生的結果會落在那些範圍?

- 我認為會出現哪些結果?

- 我的看法正確機率有多高?

- 大家有哪些共識?

- 我的預期與市場共識有多大差異?

- 這項資產的市價與市場共識有多吻合?與我認為的價格有多吻合?

- 價格所反映的市場共識是過於樂觀還是悲觀?

- 如果市場共識是正確的對資產價格有什麼影響?如果我的預期才是正確的,又有什麼影響?

看了這些問題,與上面的第一層思考與第二層思考的比較,你會不會有一個想法:「逆向操作就對了!」噢不,作者不是這麼說的。在書的第11章「反向投資」,有更多關於這個想法的說明。大致上是:當人人都得出「群眾是錯誤的」結論時,反向投資過於熱門,因此反項投資會被錯認為一種群眾行為。也就是說,只跟著群眾做出相反的行為是不夠的。必須根據理性和分析,才能從背離群體思維中確認是否有潛在獲利的可能。

你不可能做著別人都在做的事,卻還期待表現得比他們好

《勇於做到最好》(Dare to be Great)

2006/9/7

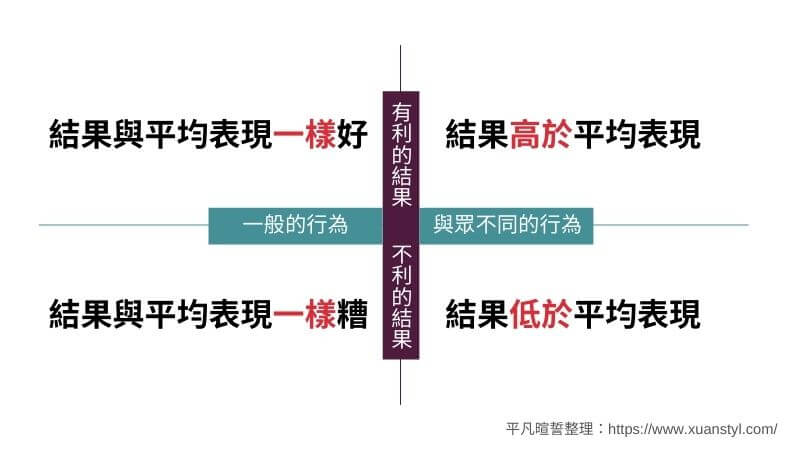

所謂的與眾不同,並不是一個目標,真正的目標是成為成功的投資者,因此「與眾不同」是一個思考方式,幫助你有不同想法,而且用不同的方式處理這些想法,讓你得到與眾不同的結果。這些情況簡化為下圖二乘二矩陣表示。

有無第二層思考的差別

認為投資很簡單的人,通常沒有第二層思考的需求,甚至不知道有第二層思考的概念。因此很多人被誤導,認為每個人都可以成為成功的投資人。不過,正由於第一層思考的人很多,第二層思考的人報酬才會增加。為了持續達到卓越的投資報酬,必須成為第二層思考的一員。

《從零開始學會美股投資》

好幾年前,我從來沒有想過我會寫一個美股投資的部落格。

看到數字會睡著,打開財經節目也睡著,股市跟天庭一樣遙不可及...

那是因為我用了不適合我的方式學習。

現在參與美股投資近4年時間,已經有能力看的懂股市的數據,更可以把新手需要的內容整理成文章。相信你也可以,在這堂講座中找到適合自己的投資方式。

👉🏻我的完整學習心得

第2件重要的事:風險

處理風險是投資必要的一個因素,因為沒有人能確定未來,所以免不了有風險。風險的議題實在複雜,作者將風險的議題分為理解、確認、控制,總共三個篇章做討論。

對風險的理解

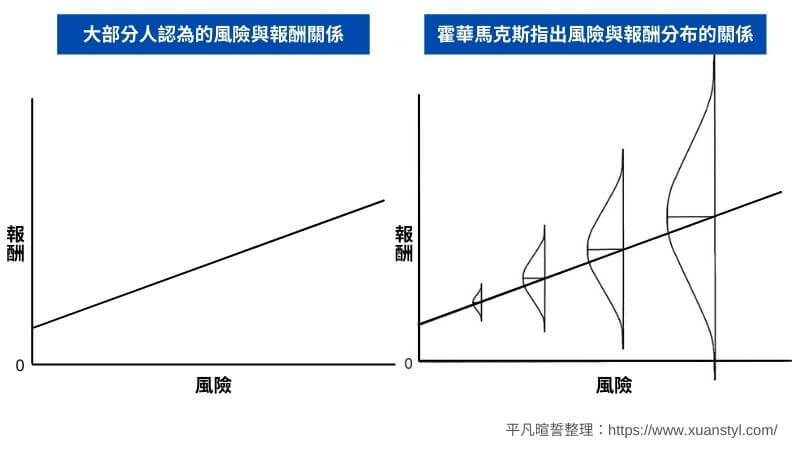

在投資界中風險報酬的關係有個廣泛使用的圖示(見下圖),他是一條往右上方傾斜的「資本市場線」(capital market line),顯示風險與報酬的正向關係。市場會設定讓高風險的資產提供較高的報酬。但不幸的是,許多人因為這個正向關係圖,得出了錯誤的結論,反而讓投資陷入險境。

如果高風險投資可以可靠的創造高收益,那他們的風險就不高!

《風險》(Risk)

2006/1/19

其中的關鍵因素是缺少了其中內含的不確定性。原圖清楚地暗示承擔風險可以賺更多錢,結果讓很多人因此陷入極大痛苦。加入不確定性後的圖示修改為右邊的樣子,顯示在相同的風險之下,報酬有機會直衝天際,也有機會直入地獄。

報酬與風險分布

大眾普遍認風險定義是「波動性」,但事實上並沒有人說過「我不要買這項資產,因為它的價格波動可能很大」。因此很難直接將風險和波動性畫上等號。與其說波動性,將風險定義為投資人擔心虧錢的可能性,反而更為適切。

破解風險定義的迷思

- 高風險 ≠ 高報酬

- 風險與報酬「不是」正向關係

- 風險 ≠ 波動性,而是虧錢

如果覺得這篇文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

確認風險

風險無法判斷、無法衡量。唯有有經驗的第二思考能夠判斷風險。

霍華.馬克斯

《投資最重要的事》

風險意味著發生結果的不確定性,還有不利情況發生時,出現虧損的可能性。確認風險通常是從了解投資人因為掉以輕心、過於樂觀對某項資產出價過高開始,也就是說,高風險主要來自於高價買進。

為什麼會有人高價買進呢?大家又不是傻子。原來,當市場週期擺盪在最高點,所有人都認為投資一定會獲利,都忘了要謹慎行事,只怕沒搭上車而錯失了機會,因此在太高的價格買進,風險溢酬出現所未有的低水準。

當投資人完全忘記風險這回事,在不要求補償報酬的情況下接受風險,那麼風險的補償的報酬就會消失。例如1970年漂亮50泡沫,一堆人跟風成長股,不顧一切在高價時候買進,只怕沒有賺到這一波,最後結果是你也知道的,崩盤後血本無歸。

「風險消失」的神話事最危險的風險來源,也是促成泡沫的主要因素。真正的風險只會分散,不會消失。「普遍相信沒有風險」就是很少見的高風險,因為只有投資人適當的規避風險,預期報酬裡面才會含有適當的風險溢酬。

【風險溢酬】是什麼?

投資人在投資風險較高的資產時,會要求較高的潛在報酬率,以彌補所承受的高風險。

《系統化美股投資課程》

我的好朋友跟我分享,她對金融知識完全沒有概念,看書、看網上資料都看不懂。去上課擔心被家人或另一半覺得很笨。😨

我告訴她:「被認為很笨又怎麼樣?至少花了錢學,還是學會了,總比不會來得強!更何況花了錢又可以省下自己整理的時間,我們上班忙到連生活都來不及了,怎麼還有時間自己摸索整理?」

她想了想,覺得真有得很有道理...

老實說,過去我也有去上課等於自己很笨的想法,所以遲了好多年才開始為知識付費。如果早點開始學習,就能早點參與股市的報酬了!

一套完整系統化的美股投資課程,從風險與報酬、財報、護城河,到各種免費網站工具的手把手教學、課後社團陪伴與討論。參與這堂課程4年了,到現在都還是覺得很值得~下面有免費的3小時講座,你一定要聽聽!

👉🏻我的完整學習心得

風險需要控制

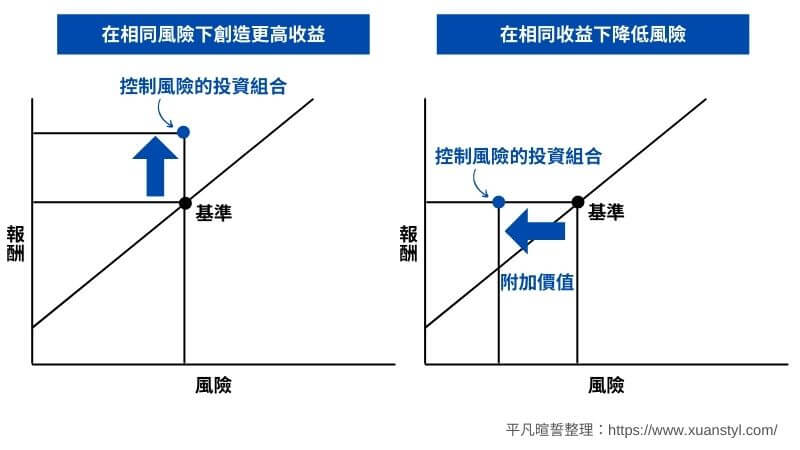

傑出的投資人之所以傑出,在於除了創造報酬之外,他們同樣有控制風險的能力。

霍華.馬克斯

《投資最重要的事》

在高風險下賺得高報酬沒有什麼好稱讚的,除非多年來一直都是如此。如果真的多年來一直是如此,那「高風險」可能沒有那麼高,不然就是風險管理特別好。

世界著名的投資大師,他們投資紀錄出眾的原因,不只是因為它們擁有高報酬,更是因為數十年來表現都很穩定,沒有嚴重虧損,表示他們處理風險的能力與獲得報酬能力一樣強。

所謂的「控制風險」要做到的事:

- 不管多頭還是空頭,都要控制風險

- 在相同報酬之下降低風險

- 為了獲利聰明承擔風險

- 控制風險而不是規避風險

控制風險的結果可用下圖表示,真正優秀的投資人,是那些在賺得相同報酬下承擔較少風險的人。他們會盡量在相同風險下創造更高的收益,或是在相同的收益下降低風險。

投資最重要的事:控制風險

如果覺得這篇文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

第3件重要的事:景氣循環與鐘擺效應

景氣循環

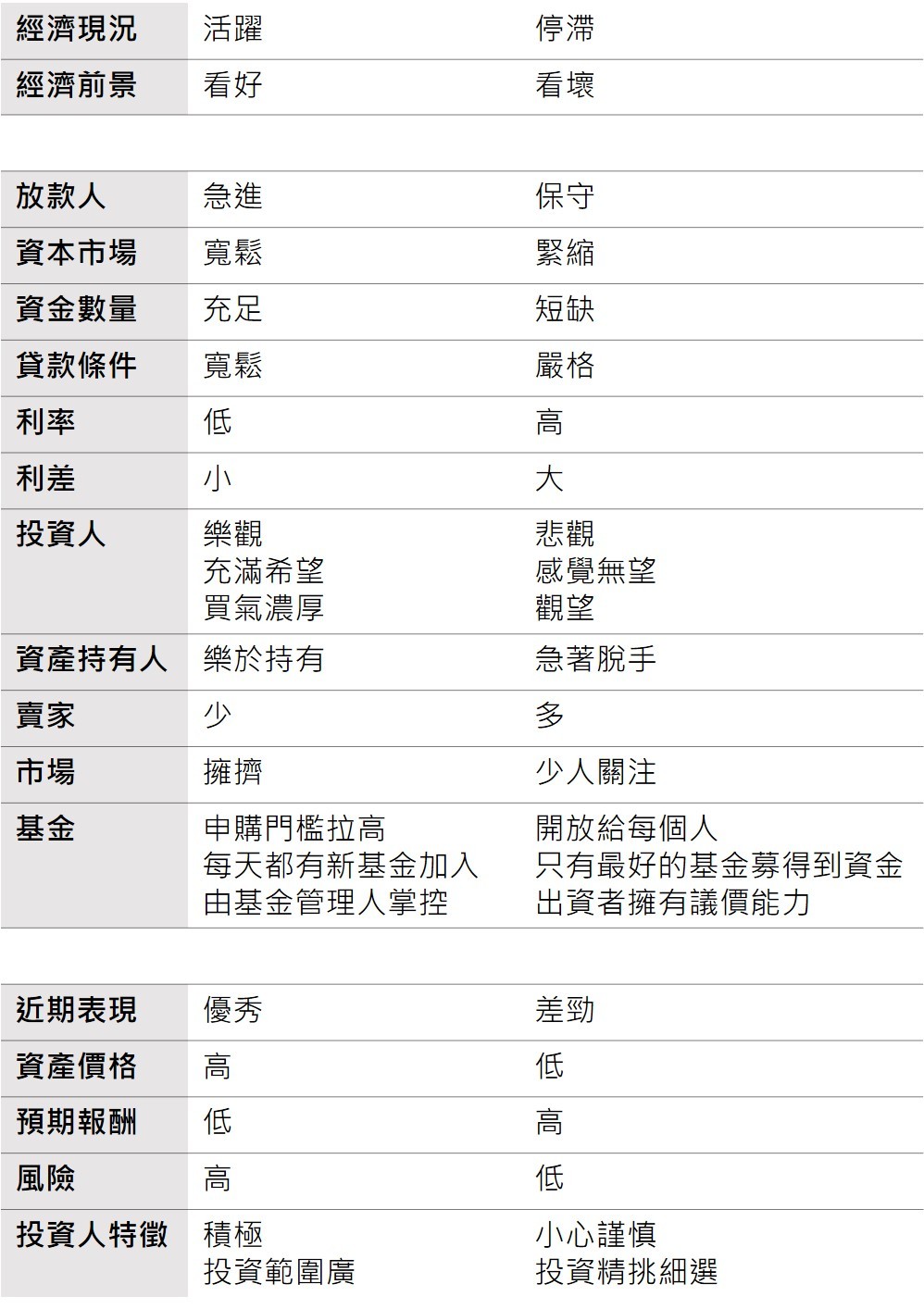

多數事物都有週期,沒有什麼東西可以永遠朝著同一個方向前進。在其他人忘記事物有周期時,就是產生獲利和虧損的最大機會。例如,景氣繁榮時,放款機構會擴大放款,進而出現不理智的放款行為,結果造成大量虧損;然後又讓放款機構停止放款,使得繁榮期結束,如此循環。2008年次貸風暴就是一個很符合的例子,隨意提供便宜資金,就會漫無章法地借錢、買東西、蓋房子,最後產生非常負面效果。

鐘擺效應

投資市場會因為投資人的態度和行為而擺盪,例如貪婪與恐懼、樂觀與悲觀、相信與不相信、輕信與多疑、風險容忍與風險趨避。進而形成市場資產價值過高,或過低的現象。

霍華.馬克斯對鐘擺效應的主要觀察:

- 恐懼和貪婪是鐘擺的兩個高點,大部分時間應該停留在兩個高點中間,但都不會停太久。

- 鐘擺在兩個高點之間擺盪,主要受到投資人心態的影響。

- 鐘擺不可能持續朝某個高點擺盪,或是永遠停在某個高點。(雖然擺到最高點時,一般人心裡會覺得這樣的狀態長久不變。)

- 投資人心態會朝某個極端擺盪,導致能量累積。鐘擺往糕點擺盪時,受到自己的影響做出修正。

- 從高點往反方向擺盪的速度通常很快,而且比擺到到高點時間少很多。(所以感覺虧錢的速度一般來說比賺錢快很多)

極端的市場是會反轉的,只有了解鐘擺效應的人才能得到最大的好處。

察覺所在的景氣位置

面對市場週期時,我們很難主動預測,被動接受也不是一個好方法。最好的方式是找到我們正在市場週期的位置,用第二層思考的洞察力了解未來世界,並且判斷該怎麼做。

知道未來或許很困難,但瞭解現狀卻沒有那麼難。我們可以藉由測市場熱度來判斷我們現在所處的是哪一個景氣位置。觀察周遭發生的事情,用這些資訊來指引我們的行動。

市場熱度評估指南

不看財報投資ETF

安全投資

投資最重要的事看報酬率嗎?我認為不是,投資應該要專注在風險,也就是儘可能做安全地投資,才能有效提升報酬率。

專為零基礎設計的系統化美股價值投資教學,至今已經教會8,000+的人獨立做投資,3小時免費試聽活動進行中!

第4件重要的事:對抗情緒帶來的負面影響

投資會發生錯誤,是因為投資受到人的心態和情緒控制。許多人有能力對資料做出客觀的分析,但很少人能真正承受心理面帶來的強大影響。這些導致決策錯誤的因素,大多屬於「人性」。

導致決策錯誤的7種心態

- 貪婪

- 恐懼

- 很容易拋棄邏輯、歷史與悠久的常規

- 從眾傾向,沒有自己的意見

- 嫉妒(貪婪的進階情緒)

- 自負

- 投降心態 (本來很堅持,最後隨波逐流)

如何做才能避免決策錯誤呢? 首先必須看懂這些情緒與心態,然後接受現實:你絕對有可能在投資的時候出現這些負面情緒,進而影響到投資決策。接下來參考橡樹資本作法,來增加自己的勝算:

- 對實質價值有強烈覺察

- 當價格偏離價值時,堅持做該做的事

- 對過去的週期有足夠的了解

- 透徹瞭解極端情況對投資的潛在影響

- 務必記住,當事情似乎「好到不像是真的」,那通常就不是真的。

- 當市場價值越來越錯估,要接受其他人認為你看錯市場的異樣眼光

- 向想法相同的朋友尋求支持,同樣地你也要支持其他人

第5件重要的事:防禦型投資

真正成功的投資不是做一個積極進攻的投資人,而是防禦優於進攻取得平衡點。

【攻擊型策略】— 在追求高於平均時接受的積極戰略,而且拉高風險。

【防禦型戰略】— 強調的不是把事情做對,而是不做錯事情。

只要能避免犯下大錯,投資人需要做對的事情就可以非常少。

華倫.巴菲特

讀後心得

終於讀完這本書有一種很感動的感覺。受到朋友推薦,這本書已經買來很久了,打開了之後閱讀幾頁,便遲遲沒有再翻開過。原因…恩,這本書的確很不好讀,看一看常常走神。

讀完第一遍的時候,腦中思緒很亂,到底什麼是「最重要的事」?知名投資作家雷浩斯,在推薦序裡面寫著,他在閱讀這本書的時候也需要心無旁鶩,並且不時停下來思考作者想表達的含義。連投資經驗如雷浩斯都有如此感觸,我讀完之後的迷惑感覺正常多了????。

為了使閱讀本書有更好的理解,我寫了這篇閱讀心得。嘗試著將書中有共鳴的篇章進行整理,寫完之後認為對書的理解程度多了40%,但還是難以表達書中精神的萬一。儘管如此,走過這一遭之後,對於其中傳達的精神已內化在自身的腦海中。如果有推薦投資人必讀的書,這本一定是之一。

如果覺得這篇文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

作者: 霍華.馬克斯 (Howard Marks)

譯者: 蘇鵬元

出版社:商業周刊

出版日期:2017/02/23

書籍定價:330元

免責聲明

本網站所載的資料僅為個人研究心得,並不構成投資的意見或建議,亦非招攬投資任何標的。觀看本站文章而欲從事投資行為,應自行考量本身財務狀況、投資目標、經驗、風險承受能力及理解相關股票、基金、ETF及產品的性質與風險,並應自行對所有行為負責。

暄

台科大數位所畢業。文科出生,沒有工程及財經背景,往上一跳當了好多年軟體公司的專案管理師(PM)。現在本業是科技業打雜小妹,業餘時寫寫美股投資相關的文章。

<因為賺錢不容易,更要用對投資方法把錢留下來。>

證券教父科斯托蘭尼:

「股價最終會回到基本面」

美股研究分析

👉🏻【高股息股票】美國前三大菸草公司。邪惡企業的股票值得持有嗎?

👉🏻女生愛用的美妝保養品也可以投資!歐萊雅、雅詩蘭黛、資生堂、科蒂 一次收錄

👉🏻全球第二大軟體公司:甲骨文(Oracle)。一個默默成長的冷門鑽石股

這裡是從零到一開始投資理財的平台,自由且堅定。

《平凡暄誓》接受自己的平凡,然後全力以赴的出眾。

最後更新日期:2023 年 07 月 1 日