股市入門必讀文章

買股票是一種「正和遊戲」

買股票,當作一種「零和遊戲」玩,一個人多賺了一塊錢,就是另一個人少賺的。久而久之發現,贏的人少,輸的人多。但股票市場是這樣的嗎?

我們買股票,其實是買進一家真正的公司,不管過程多複雜,這筆錢終究會進入到這家公司裡面。而公司會運用這筆資金,去生產產品或服務客人,然後賺取到合理的報酬再分給股東。也就是說,真正的股票投資,並不是一個人的賺錢等於另一個人的損失,而是消費者滿意公司的產品或服務,讓公司獲利,股東才會賺到錢。這才是可以長久,又可以皆大歡喜的「正和遊戲」。

作者: 林茂昌

新功能介紹

出版社:早安財經

出版日期:2018/09/29

如何買成長股

讀過理財書、對投資有一點概念的人,都曾想過要買「成長股」,買進一支,一直抱著不放,未來股價不停地上漲,自己也越來越有錢。

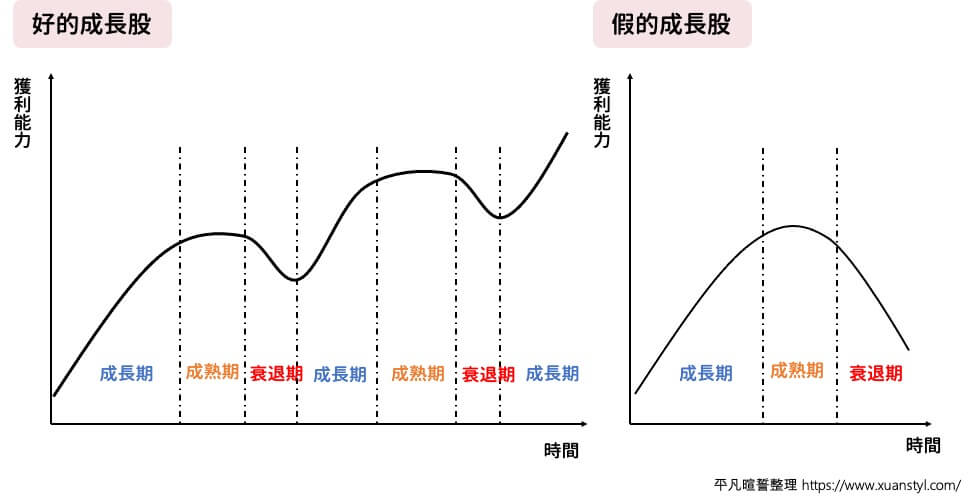

假的成長股沒多久就原形畢露

其實,挑選成長股不如大家想像中困難,因為「假成長股」沒多久就原形畢露了。而真正的成長股帶來的豐厚利潤,只要買對一檔,足以迷比所有選錯股的損失,還綽綽有餘。

成長股之父湯瑪士・普萊斯(Thomas Rowe Price)的選股法則

普萊斯的核心投資觀念:在成長期投資,獲利最豐厚;如果出現成熟期跡象,就要賣出。換句話說,需要找到有成長潛力的好公司,長期抱牢,到成熟期出現。

普萊斯對成長股的定義有兩種:

1.【賺價差】

在一波波景氣循環高點,銷售量和盈餘不斷創新高的公司。在景氣從谷底翻身之際買進

2.【追求穩定報酬】

在一波波景氣循環低點,銷售量和盈餘一次比一次高的公司。

反應在財務報表上有堅實的資產負債表、高淨值報酬率(ROE)、高營業利益率(Operating Margin)以及超出同業的盈餘成長率(EPS%)。

- 買入時機

1. 成長股退流行時(本益比跌落到股市平均值附近)

2.本益比跌到這檔股票歷史低點高三分之一。

- 賣出時機

1.這家公司露出成熟期跡象時

2.股價超過買進價位30%之後

👉🏻為什麼股票投資一定要看EPS? (免費檢查表下載) 🔹瞭解5個EPS評估準則,提高選股勝率

👉🏻ROIC(投資資本回報率)?ROE(股東權益報酬)? 用1個財報指標看出公司內在價值

投資人用「普萊斯法」都賺大錢了嗎?

答案是,沒有。

大多數人買進的時候不是公司退流行之時,反而是在市場狂熱時猛追。1960年代,不只散戶在瘋,法人也一樣。

普萊斯說:「即使是業餘投資人,沒受過什麼訓練,也沒有時間好好管理自己的投資,只要在成長的沃土裡挑到管理突出的公司,買進這種股票並抱牢到他們顯然不服成長股定義時,也可以有不錯的成果。」(可見大多數人很難以遵守,常被狂熱給吸引過去)

<普萊斯法>的概念

本書作者特別提醒:想賺大錢,千萬別假手於他人。若沒有智慧聽到明牌,是福是禍不知道呢!

如何做價值投資

華倫・巴菲特

(Warran E. Buffett)

找尋有長期競爭優勢的公司,趁股市空頭或公司出現短期問題時已安全的低價買進,集中投資且長期持有。

估價

簡單來說,價值投資是用五毛錢買到價值一塊錢的股票,但由於違逆人性的情境太多,真正有在做價值投資的人是極少數。另外,還有另一個實際上執行困難的原因:沒辦法用一個全球通用的公式,得到一檔股票的真實價值。就連巴菲特自己,也就根據自己的經驗及知識圈在估價時做微調,才得出自己認為的合理價。

儘管如此複雜,基本上還是有兩個估價的大方向:

1. 變現法

假設這間公司要關門了,把所有設備資產折價出售,看到一共多少錢,再分給股東。(在財報中叫做美股帳面淨值,簡稱BVPS)

2. 繼續經營的價值

這家店一個月營業額,扣除銷貨成本、費用後實得的盈餘,再估計這家店還可以經營多少年。

總之,實務上要估出準確的股票價值非常不容易,編製財務報表的專業人士做不到,巴菲特自己也是。巴菲特怎麼克服呢? 1. 找簡單易懂的公司去研究。2.要有安全邊際。

計算出一檔股票價值,可以讓你在股市悲觀時逢低買進,也讓你在股市狂熱時保護自己,不盲目追高。

提摩西・維克(Timothy Vicky)

知名分析師

分散風險

市價低於真實價值的股票,一般都是冷門股,或是短期出現重大問題的股票,或是市場景氣正低迷。買到冷門股,在投資界很難得到共鳴,在心境上更怕自己其實是買到超爛的股票。就算不是買到超爛的,如果市場狀況不好,得花3、5年,甚至10年才能回到實際價值價位,投資績效也會變得不好。

對於這個問題,有兩派人提出解決方法:

- 【分散投資】價值投資創始人及學生坦伯頓的方法

分散20檔股票以上,每檔股票對總損益影響就不會超過5% - 【集中火力】股神巴菲特的方法

持股不必多,瞄準少數幾家好公司,耐心等待股市低迷、產業不景氣,或公司出現短期問題是大舉買進。

巴菲特認為,要找到具有長期競爭優勢的好公司,「長期」和「競爭優勢」這兩者缺一不可。競爭優勢指的是產業護城河,一家公司就像一座城堡,當公司有很強的獲利能力,敵人會想方設法攻進來分一杯羹;但如果這家公司有寬廣的護城河保護,就可以有效防止競爭者的攻擊。

同場加映:【護城河投資優勢】導讀文章

假如我們要模仿競爭對少開一家類似公司與之競爭,我們會發現,就算有無限資金和人才,也很難擊敗有寬廣護城河的公司。這些公司在財報上的特色:有優秀的淨值報酬率(ROE)、很強的現金流量(FCF),而且財務結構穩健甚至零負債。

當我們把投資利潤的來源,定位在標的公司的實際營運上。準備好資金,在股價低於實際價值,且符合安全邊際的條件買入。買到之後,偶爾看看股利股息有沒有進來,其他就沒有什麼好忙的了。

林茂昌

我的職業是股東

《從零開始學會美股投資》

好幾年前,我從來沒有想過我會寫一個美股投資的部落格。

看到數字會睡著,打開財經節目也睡著,股市跟天庭一樣遙不可及...

那是因為我用了不適合我的方式學習。

現在參與美股投資近4年時間,已經有能力看的懂股市的數據,更可以把新手需要的內容整理成文章。相信你也可以,在這堂講座中找到適合自己的投資方式。

👉🏻我的完整學習心得

如何做順勢交易

這一章節主要討論的是「技術分析」,技術分析的門派五花八門,基本上是由約翰・馬基(John Magee)《股價趨勢技術分析》而來,台灣翻譯後的書還有分上下冊。

主要理論:

1. 所有資訊都反映在股價上

2.股價走勢具有趨勢性

3.一個趨勢一旦形成,就會持續下去,直到反轉訊號出現

由於許多人用技術分析預測未來股價走勢,讓更多人以為,技術分析是拿來預測用的。但,這一點技術分析之父馬基在他的書中有清楚說道:「不要拿技術分析來預測未來走勢」。

技術分析的投資課題

- 不論順勢或是逆勢操作,停損都是重要課題

停損點設的窄,每筆交易損失小,但是會頻頻出場;停損點設比較寬,不會頻頻出場,但每次執行的停損損失會比較大 - 很常被股市「巴來巴去」

一套報酬率30%的操作系統,「不是」每一筆交易都穩定獲利,日積月累到一年報酬率30%。會面臨到的是不斷進場、停損出場、進場、再停損出場,直到好不容易抓到一波狠狠賺一票。再賺到錢的虧損可能50%以上,而且停損出場期間可能非常長! - 出場停利最困難

好不容易抓到一波,賣點呢?沒人有把握是在最高點賣出,而早賣晚賣差異是很大的。在實際操作,常常無法順勢加碼,更無法抱牢持股;反而是在上升回檔的時候停利出場。這在投資人的心裡面更煎熬

所以作者是鼓勵做技術分析還是反對做技術分析?我看起來是作者沒有很鼓勵做技術分析,但也沒有完全否定。他提出一個建議:看著後照鏡開車,但是要找一條筆直寬闊的道路。也就是技術分析的選股,很重要。比起賠13次只賺到1次的股票,要找賠5次會賺一次的股票更安全。

立即投資美股!

盈透證券是一家美國券商,簡稱IB或是IBKR,在美國納斯達克交易所上市(股票代號IBKR),並受到美國證券間股局監管。

使用盈透證券除了可以投資美國股市、債市之外,還包含全世界33個國家、155個投資市場、33種貨幣,其投資商品的種類非常多。

還沒有開立盈透證券的帳戶的點此開戶教學,只要3天就能完成開戶並開始交易喔!

如何贏過股市裡的高手們

投資績效不理想,是市場裡面的常態。有的人誤以為賺錢才是常態,只要找對基金,或是找對股市老師,就可以賺大錢。信心滿滿之下開大槓桿做投資,最後傾家蕩產,比死還痛苦。(這裡指的投資績效不理想,並不一定是輸錢,應該是投資沒有想像中好賺)

芝加哥大學教授尤金・法馬(Eugene Fama)在1970年提出效率市場假說(Efficient Market Hypothesis),簡單說明一個理想市場需要具備的三個特性:

- 所有資訊都是公開且免費

- 所有的投資人都是理性的投資人

- 所以的投資人都密切處亦股價,並隨時調整持股,以保持最佳狀況。

滿足這三個條件,市價便會無時無刻精準反應股票真實價值。可是,市場真的是具備以上三種特性的嗎?想當然爾,不是的吧。巴菲特也認為,市場不是無時無刻處在效率中的。

投資一籃子股票

取代一檔有效率的個股,不如打造一套有效率的投資組合。在經濟學家的研究之下,發現打造一套有效率的投資組合,可以有效降低風險,並且獲得最好的預期報酬。

但,這個投資組合的計算,可沒這麼簡單。有很多計算式之外,還有影響風險的變因。光是要把所有個股加上個人的風險偏好都算一次,每調整一檔個股又要算一次,在實務上幾乎不可能。因此諾貝爾獎的經濟學家建議,買指數就對了!整個市場本身就是一個有效率的投資組合。我們要買的是整個市場!也就是ETF。

其他ETF文章

👉🏻美國大盤怎麼買?指數型ETF有哪些?【新手投資】5支台美股大盤ETF分析比較大全

👉🏻ESG ETF報酬率打贏大盤?ESG是什麼?一次認識4支美國ESG ETF

作者: 林茂昌

新功能介紹

出版社:早安財經

出版日期:2018/09/29

《我的職業是股東》閱讀心得

市場先生對於此書的讀書心得,開宗明義寫道:這是一本「給新手的投資方法大全」。我讀完之後,也有這種感覺。事實上,有些名詞對非財經背景的我來說,讀起來有點艱澀難懂。書中提到不少金融專用的名詞,例如:系統性風險、效率前緣、均值回歸…等。幸好,大部分的名詞書中都會有框起一個區塊,另外特別做解釋。若真的不懂,跳過或稍微查一下名詞即可。

總結來說,這本書對我知識量的提升,起了非常大的幫助。

書上面附的封條,寫著「像這樣買入股票後,你就沒有什麼好忙的…」,因此一開始我在閱讀的時候,以為作者是抱長線的價值投資者,整本書只會講怎麼做價值投資。但是,實際深入閱讀之後,發現作者是經過過一輪投資技巧的研究,把脈絡完整寫出來,最後選擇了價值投資。因此讀完之後,對股市有更全方位的瞭解。

在讀書心得撰寫的過程中發現,儘管已經盡量客觀,但難免加上了一些個人的主觀見解、只介紹自己認同的部分。一篇文章,大概只能表達作者十分之一的精髓。因此,真心推薦小夥伴們自行品嚐過一次這本書。

如果覺得這篇文章寫得不錯,請點擊👉🏻美股券商「盈透證券」官網連結,您的點擊可以給我很大的支持🙌🏻❤️

暄

台科大數位所畢業。文科出生,沒有工程及財經背景,往上一跳當了好多年軟體公司的專案管理師(PM)。現在本業是科技業打雜小妹,業餘時寫寫美股投資相關的文章。

<因為賺錢不容易,更要用對投資方法把錢留下來。>

財報教學看這裡

👉🏻為什麼股票投資一定要看EPS? EPS越高越好嗎?瞭解5個EPS評估準則,提高選股勝率

👉🏻現金循環週期(Cash Conversion Cycle) 為什麼要重視這個數據?

👉🏻識破地雷股的關鍵:流動比率(Current Ratio)、速動比率(Quick Ratio)

美股個案分析

👉🏻【高股息股票】美國前三大菸草公司。邪惡企業的股票值得持有嗎?

👉🏻女生愛用的美妝保養品也可以投資!【美股4大美業集團】一次收錄

這裡是從零到一開始投資理財的平台,自由且堅定。

《平凡暄誓》接受自己的平凡,然後全力以赴的出眾。

最後更新日期:2023 年 07 月 1 日

延伸閱讀後面的《平凡暄誓》,裡面有亂碼

我正在搜尋自架站,看到你的比較排版工具的文章而點進來:)

嗨嗨~感謝你的細心提醒❤ (好感動,小細節有幫忙注意到)

已經修正並更新了^^

如果自架站需要協助的話,歡迎再私訊討論哦